不征税发票

不征税发票的概念

《国家税务总局关于全面推开营业税改征增值税试点有关税收征收管理事项的公告》(国家税务总局公告2016年第23号)附件《商品和服务税收分类与编码(试行)》中的分类编码增加6“未发生销售行为的不征税项目”,用于纳税人收取款项但未发生销售货物、应税劳务、服务、无形资产或不动产的情形。

使用“未发生销售行为的不征税项目”编码,发票税率栏应填写“不征税”,不得开具增值税专用发票。

政策依据:《国家税务总局关于营改增试点若干征管问题的公告》(国家税务总局公告2016年第53号)

不征税发票适用情形

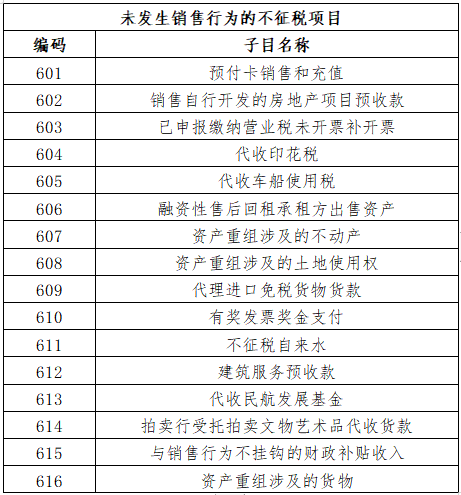

至今,编码6开头的“未发生销售行为的不征税项目”的下设子目,对应的商品和服务税收分类编码已有16项,分别是:

(来源:湖南税务官方微信)

601,预付卡销售和充值

释义:单用途卡发卡企业或者售卡企业销售单用途卡,或者接受单用途卡持卡人充值取得的预收资金,不缴纳增值税。支付机构销售多用途卡取得的等值人民币资金,或者接受多用途卡持卡人充值取得的充值资金,不缴纳增值税(国家税务总局公告2016年第53号)

602,销售自行开发的房地产项目预收款

释义:收款预收款时纳税义务未发生(财税〔2 016〕36号)

603,已申报缴纳营业税未开票补开票

释义:对在原地税已申报营业税但未开具发票的行为,补开增值税普通发票。

604,代收印花税

释义:非税务机关等其他单位为税务机关代收的印花税

605,代收车船使用税

释义:代收车船税,代收行为不缴增值税。

606,融资性售后回租承租方出售资产

释义:融资性售后回租业务是指承租方以融资为目的将资产出售给经批准从事融资租赁业务的企业后,又将该项资产从该融资租赁企业租回的行为。融资性售后回租业务中承租方出售资产时,资产所有权以及与资产所有权有关的全部报酬和风险并未完全转移不征收增值地税(国家税务总局2010年第13号公告)

607,资产重组涉及的不动产

608,资产重组涉及的土地使用权

释义:纳税人在资产重组过程中,通过合并、分立、出售、置换等方式,将全部或者部分实物资产以及与其相关联的债权、负债和劳动力一并转让给其他单位和个人,不属于增值税的征税范围,其中涉及的货物转让,不征收增值税。(国家税务总局公告2011年第13号)

释义:纳税人代理进口按规定免征进口增值税的货物,其销售额不包括向委托方收取并代为支付的货款。向委托方收取并代为支付的款项,不得开具增值税专用发票,可以开具增值税普通发票。(国家税务总局公告2016年69号)

610,有奖发票奖金支付

释义:未发生销售行为不征收增值税

611,不征税自来水

释义:原对城镇公共供水用水户在基本水价(自来水价格)外征收水资源费的试点省份,在水资源费改税试点期间,按照不增加城镇公共供水企业负担的原则,城镇公共供水企业缴纳的水资源税所对应的水费收入,不计征增值税(国家税务总局公告2017年第47号)

612,建筑服务预收款

释义:收款预收款时纳税义务未发生(财税[2017]58号)

613,代收民航发展基金

释义:代收行为不征增值税

614,拍卖行受托拍卖文物艺术品代收货款

释义:拍卖行受托拍卖文物艺术品,委托方按规定享受免征增值税政策的,拍卖行可以自己名义就代为收取的货物价款向购买方开具增值税普通发票,对应的货物价款不计入拍卖行的增值税应税收入(国家税务总局公告2020年第9号)

615,与销售行为不挂钩的财政补贴收入

释义:纳税人取得的其他情形的财政补贴收入,不属于增值税应税收入,不征收增值税。(国家税务总局公告2019年第45号)

616,资产重组涉及的货物

释义:纳税人在资产重组过程中,通过合并、分立、出售、置换等方式,将全部或者部分实物资产以及与其相关联的债权、负债和劳动力一并转让给其他单位和个人,不属于增值税的征税范围,其中涉及的货物转让,不征收增值税。(国家税务总局公告2011年第13号)

纳税人开具符合规定的上述“不征税发票”时并未发生销售货物、应税劳务、服务、无形资产或不动产的情形,对应的销售额自然也就无需在《增值税及附加税费申报表》及其附列资料中体现。但是,有两种情形需在所属申报期填报《增值税及附加税费预缴表》及其附列资料。分别为:

602,“销售自行开发的房地产项目预收款”

《国家税务总局关于发布<房地产开发企业销售自行开发的房地产项目增值税征收管理暂行办法>的公告》(2016年第18号)第十条和第十九条规定,纳税人采取预收款方式销售自行开发的房地产项目,应在收到预收款时按照3%的预征率预缴增值税。为此,房地产开发企业销售自行开发的房地产项目所取得的预收款,不论是否开具编码为602的“不征税发票”,均需在所属申报期填报《增值税及附加税费预缴表》及其附列资料,按3%预征率预缴增值税。

612,“建筑服务预收款”

《财政部国家税务总局关于建筑服务等营改增试点政策的通知》(财税〔2017〕58号)第三条规定,纳税人提供建筑服务取得预收款,应在收到预收款时,以取得的预收款扣除支付的分包款后的余额,按照规定的预征率(一般计税2%;简易计税3%)预缴增值税。因此,提供建筑服务的纳税人取得预收款,不论是否开具编码为612的“不征税发票”,均需在所属申报期填报《增值税及附加税费预缴表》及其附列资料,按规定的预征率预缴增值税。

综上,“不征税发票”是纳税人收取款项但并未发生增值税应税行为而开具的发票,纳税人开具“不征税发票”后,除销售自行开发的房地产项目取得的预收款和提供建筑服务的纳税人取得的预收款需通过《增值税及附加税费预缴表》及其附列资料进行申报以外,其他的不征税项目所取得的对应款项,均不需要在所属申报期填报《增值税及附加税费申报表》及其附列资料。

不征税发票的税前扣除规定

企业在境内发生的支出项目不属于应税项目的,对方为单位的,以对方开具的发票以外的其他外部凭证作为税前扣除凭证;对方为个人的,以内部凭证作为税前扣除凭证。

企业在境内发生的支出项目虽不属于应税项目,但按税务总局规定可以开具发票的,可以发票作为税前扣除凭证。

不征税发票与免税、零税率发票的区别

概念不同

1、不征税

不属于增值税征税范围的项目。

注意:使用“未发生销售行为的不征税项目”编码开票的,发票税率栏显示“不征税”,不得开具增值税专用发票。

2、免税

属于原本需要征税的,但是根据税法相关规定,给予某些项目取得收入免予缴纳增值税的税收优惠。

注意:享受免税政策的纳税人在开具增值税普通发票时,税率显示“免税”字样或“***”号,不得开具增值税专用发票。

3、零税率

增值税税率的一种,主要适用于纳税人出口货物和跨境应税行为。零税率在计算缴纳增值税时,销项税额按照0%的税率计算。

注意:零税率不等于免税,实行增值税退(免)税办法的增值税零税率政策的纳税人在开具增值税普通发票时,税率选择0%,不得开具增值税专用发票。

适用时间不同

1、不征税

《企业所得税法》第七条规定,收入总额中的下列收入为“不征税收入”:

(1)财政拨款;

(3)国务院规定的其他不征税收入。

2、免税

纳税人发生应税行为适用免税、减税规定的,可以放弃免税、减税,按规定缴纳增值税。放弃免税、减税后,36个月内不得再申请免税、减税。

3、零税率

纳税人销售适用增值税零税率的服务或无形资产的,可以放弃适用增值税零税率,选择免税或按规定缴纳增值税。放弃适用增值税零税率后,36个月内不得再申请适用增值税零税率。

开具发票的权限不同

1、不征税

除特殊情形外,不能开具增值税发票。《中华人民共和国增值税暂行条例》第二十一条规定,不征增值税项目本身并不属于增值税的征税范围,所以纳税人发生不征增值税项目,取得收入时不能开具增值税发票。

2、免税

根据《中华人民共和国增值税暂行条例》(中华人民共和国国务院令第538号)第二十一条、《营业税改征增值税试点实施办法》(财税〔2016〕36号文附件1)第五十三条,增值税纳税人销售免税货物,不得开具增值税专用发票,只能开具增值税普通发票。

3、零税率

根据《国家税务总局关于发布〈适用增值税零税率应税服务退(免)税管理办法〉的公告》(国家税务总局公告2014年第11号)第一条规定,中华人民共和国境内的增值税一般纳税人提供适用增值税零税率的应税服务,实行增值税退(免)税办法。第七条规定,实行增值税退(免)税办法的增值税零税率应税服务,不得开具增值税专用发票,只能开具增值税普通发票。

抵扣进项与退税不同

1、不征税:不能抵扣进项

2、免税:不能抵扣进项、不能退税

3、零税率:能抵扣进项,能退税

不征税发票热点问答

1问:我企业本月收到保险公司给予的保险赔付,可以开具不征税发票给保险公司吗?

答:纳税人应严格按照上述14个项目(详见《不征税发票适用情形》)开具不征税发票,其他不征税项目仍然开具收据。因为保险赔付款不属于目前不征税发票适用情形,因此不能开具不征税发票给保险公司。

2问:企业发生了“602销售自行开发的房地产项目预收款”“612建筑服务预收款”,可以按照规定开具不征税的增值税普通发票。但后续纳税义务发生时,能否换开“征税”的增值税发票?

答:目前文件并未做出禁止性规定,企业可以在增值税纳税义务发生时,重新开具增值税普通发票或增值税专用发票。

3问:在后续开具“征税”的增值税发票时,用不用红字冲销原来的“不征税”发票?

答:收到预收款时开具的是不征税的发票,无需从接受方收回或开具红字“不征税”发票冲销,直接开具正常的增值税普通发票或增值税专用发票即可。

4问:有人纳税人取得的不征税发票,由于销售方(提供服务方)没有缴纳增值税,所以也不能作为企业所得税前扣除凭证,是这样吗?

答:根据《企业所得税税前扣除凭证管理办法》(国家税务总局公告2018年第28号)第九条规定,税务总局对应税项目开具发票另有规定的,以规定的发票或者票据作为税前扣除凭证。其后国家税务总局对该办法做了解读,明确指出,“企业在境内发生的支出项目虽不属于应税项目,但按国家税务总局规定可以开具发票的,可以以发票作为税前扣除凭证,如《国家税务总局关于增值税发票管理若干事项的公告》(国家税务总局公告2017年第45号)附件《商品和服务税收分类编码表》中规定的不征税项目等。”所以符合规定的不征税发票可以作为企业所得税税前扣除凭证。

5问:我是一家房地产开发企业,我发现只要我开具了不征税发票,次月就不能网上申报,这是为什么?

答:根据政策规定,不征税发票对应的收入次月不需填写《增值税纳税申报表》及其附列资料,但目前电子税务税务局会将您《增值税纳税申报表》的填写数据与发票开具数据进行比对,对申报表数据小于发票开具数据的,电子局税务局会认为您申报数据异常,不允许您网上申报,因此您只能到所属地办税服务厅办理申报。

附件列表

免责声明:

- • 会计网百科的词条系由网友创建、编辑和维护,如您发现会计网百科词条内容不准确或不完善,欢迎您联系网站管理员开通编辑权限,前往词条编辑页共同参与该词条内容的编辑和修正;如您发现词条内容涉嫌侵权,请通过 tougao@kuaiji.com 与我们联系,我们将按照相关法律规定及时处理。

- • 未经许可,禁止商业网站等复制、抓取会计网百科内容;合理使用者,请注明来源于baike.kuaiji.com。

沪公网安备

31010902002985号

沪公网安备

31010902002985号