商品课税

商品课税的发展

1983~1994年间的税制改革。在此期间,我国的社会主义经济理论的发展有了重大突破,提出了发展有计划的社会主义商品经济,自觉运用价值规律,充分发挥税收等经济杠杆的作用,搞活经济,加强宏观调控。在所有制理论上,提出了所有权和经营权相分离的论断,并客观地肯定了集体经济、个体经济和私营经济存在的必要性。这一时期成为我国税制改革全面探索的时期。

至此,我国工商税制共有37个税种。这些税种按照经济性质和作用,大致可以分为七大类。

总之,这一时期全面改革了工商税制,建立了涉外税制,恢复和开征了一些新税种,从而使我国税制逐步转化为多种税、多环节、多层次的复合税制,初步完善了税收体系,使税收成为调节经济的重要杠杆。这一时期所确立的以商品课税为主体的税制结构,不仅突破了长期封闭型税制的约束、逐步向开放型转变,而且突破了改革开放前历次税制改革所遵循的“合并税种,简化税制”的改革原则,彻底摒弃了“非税论”和“税收无用论”,确立了税收的经济杠杆作用,为1994年全面税制改革奠定了基础。

现行增值税的商品课税政策

在中华人民共和国境内销售货物或者加工、修理修配劳务,销售服务、无形资产、不动产以及进口货物的单位和个人,应当缴纳增值税。

货物,是指有形动产,包括电力、热力、气体在内。

加工,是指受托加工货物,即委托方提供原料及主要材料,受托方按照委托方的要求,制造货物并收取加工费的业务。

修理修配,是指受托对损伤和丧失功能的货物进行修复,使其恢复原状和功能的业务。

销售服务、无形资产或者不动产的具体范围按照财税〔2016〕36号的附件《销售服务、无形资产、不动产注释》执行。

根据最新规定,现行的增值税税率分别为13%、9%、6%,0%。

(一)纳税人销售货物、劳务、有形动产租赁服务或者进口货物,除以下第二项、第四项、第五项另有规定外,税率为13%。

(二)纳税人销售交通运输、邮政、基础电信、建筑、不动产租赁服务,销售不动产,转让土地使用权,销售或者进口下列货物,税率为9%:

1.粮食等农产品、食用植物油、食用盐;

2.自来水、暖气、冷气、热水、煤气、石油液化气、天然气、二甲醚、沼气、居民用煤炭制品;

3.图书、报纸、杂志、音像制品、电子出版物;

4.饲料、化肥、农药、农机、农膜;

5.国务院规定的其他货物。

(三)纳税人销售服务、无形资产,除本条第一项、第二项、第五项另有规定外,税率为6%。

(四)纳税人出口货物,税率为零;但是,国务院另有规定的除外。

(五)境内单位和个人跨境销售国务院规定范围内的服务、无形资产,税率为零。

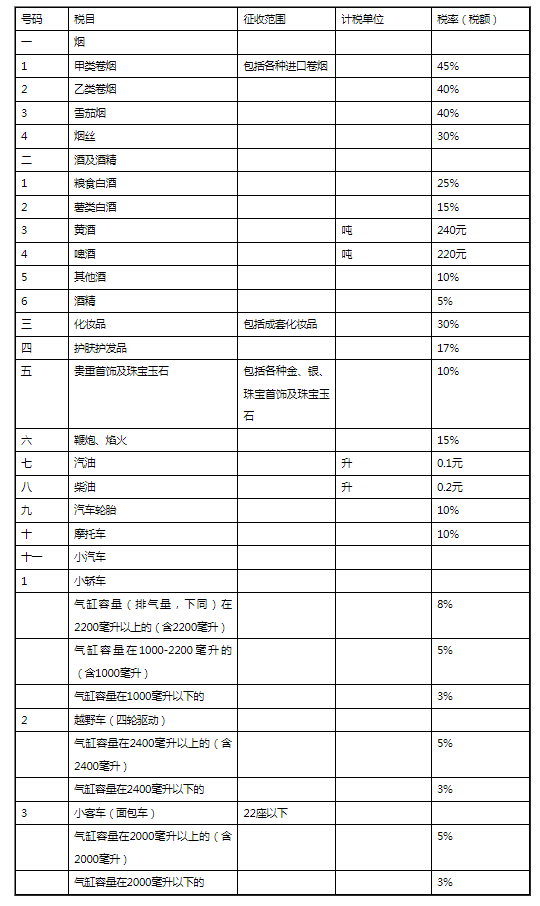

现行消费税的商品课税政策

商品课税的优点

具体说来,商品课税的优点主要有:

1.收入及时可靠。由于商品课税范围广,而且只要生产经营者有销售(或营业)收入就要纳税,故可使国家能均衡、及时、可靠地取得财政收入。而且商品税一般采用从价计征,税基广,只要纳税人发生了应税生产经营行为,取得了商品销售收入成劳务收入,不论其成本高低与利润的盈亏,国家均能取得税金,从而保证了税收收入的及时性和可靠性。

2.负担普遍。商品课税虽不能按能力课税,但社会各阶层、贫富老幼,只要消费,就有税负,符合税收普遍负担原则。

3.贯彻国家产业政策,促进经济稳定增长。通过对不同商品、不同行业设计不同税率,有利于调节生产、交换、分配,正确引导消费;对同一产品、同一行业,实行同等税负的政策,有利于在平等的基础上开展竞争,鼓励先进,鞭策后进,限制盲目生产、盲目发展;通过减税、免税、退税等优惠激励措施,有利于体现国家对某些商品、行业、企业或地区实行优惠的扶持激励政策,引导投资。这些都能促进国民经济协调发展,稳定增长。

4.有利于调节消费,鼓励储蓄。家庭、个人收入的支出不外乎消费和储蓄,用于消费方面的多,用于储蓄方面的必然减少:反之,用于消费方面的减少,用于储蓄方面的就必然增加。商品税是价格的组成部分,通常使商品价格增高,人民购买消费品就要多付钱。故一般来说,物价提高,消费减少,尤其是对那些有害于人民健康和社会利益的消费品,如烟酒或易污染的产品、设施,施以高税率,既可增加财政收入,又可调节消费,抑制奢侈之风,增加储蓄。

5.征收容易,管理方便,节省费用。商品税一般采用从价计征或从量计征,比财产税和所得税计算手续简单,易于征收。同时只向为数较少的企业厂商征收而不是向为数较多的个人征收,管理方便,课税容易,因而可节省税务费用。

6.纳税人不感觉痛苦。商品税额均在物品价格之中,负担在不知不觉中,而且每次为数很少,没有强烈的牺牲感受,对征税的抵抗力较弱。

商品课税的缺点

商品税的缺陷主要表现在以下方面:

不符合纳税能力原则

纳税人的所得未必与其消费成正比。比如一个家庭人口多,而劳力少,劳动收入和其他收入一般,则较人口少收入多的家庭来说,在两者的人均消费水平一样的情况下,前者消费要大于后者,而税收负担也大于后者。

违反税负公平原则

在社会财富分配不均和所得高低悬殊的条件下,商品课税不区别纳税人的经济状况负担能力,一律按消费量的多寡承担税负,造成税收具有明显的累退性,不符合税收的公平原则。商品课税在负担上的累退性主要表现在以下几个方面:首先,商品课税一般采用比例税率。直观地看,对一般消费品课税,消费数量大者税负亦大,消费数量少者税负亦少,这似乎符合公平课税的原则。但是,进一步分析,个人消费品的数量多寡与个人收入并不是成比例的。例如,个人收入高于他人数倍、数十倍、甚至数百倍的个人,其消费品支出绝不可能比他人多数倍、数十倍、数百倍。在这种边际消费倾向递减的情况下,商品课税就具有累退性,收入愈少,消费性开支占其收入的比重愈大,税负就相对愈重,导致事实上的税负不公。其次,对全部消费品都课税时,由于需求弹性大小不同,课税所引起的提价速度也不同,往往是生活必需品最快,日用品次之,奢侈品最慢。因此,商品课税的税负将更多地落在广大低收入者的身上。再次,任何国家的富有阶级和阶层的人数总是少数,相对贫穷的阶级和阶层总是多数。就总体而言,商品课税的税负必然主要由居多数的相对贫穷的阶级和阶层负担。

可能影响生产发展

商品税课征要转嫁,有赖于提高出售价格,价格提高,对商品的销售数量有相当大的影响,有时甚至无法将税负加入货价。同时,税款的缴纳,一般是由生产者垫付,即使能够顺利转嫁,也需要相当长的时间才能收回,影响生产资金周转,妨碍生产的发展。

容易引起价格上涨、减少商品供给

在市场经济条件下,如果对所有商品普遍课税,首先会使资本品价格提高,资本品生产者垫支的资金增加,成本上升。此时,生产者如果仍然保持价格不变,也将会蒙受损失。因此,只有提高商品价格,才能将税负转嫁出去。而商品价格的上涨,又必然会导致销售数量的下降,最终会减少商品供给。

存在重复课税

商品课税除增值税外,一般都存在重复课税,这不但使税负不公,而且影响社会经济结构的优化,特别是影响专业化协作生产的开展,从而不利于经济的发展。

可能影响人民生活

商品课税的主要特征之一是税负转嫁,生产者利用这一特征,将税负最大可能地转嫁于广大劳动群众身上,使之蒙受牺牲。同时,人民为减轻因课税而加重的负担,不得不节制消费,而消费的过分节制,会影响人民经济福利的享受,使人民生活不能正常提高。

商品税缺乏弹性

如果提高商品课税税率,以期增加收入,但可能由于抑制了人民消费,社会消费量减少,而使税收减少。

附件列表

免责声明:

- • 会计网百科的词条系由网友创建、编辑和维护,如您发现会计网百科词条内容不准确或不完善,欢迎您联系网站管理员开通编辑权限,前往词条编辑页共同参与该词条内容的编辑和修正;如您发现词条内容涉嫌侵权,请通过 tougao@kuaiji.com 与我们联系,我们将按照相关法律规定及时处理。

- • 未经许可,禁止商业网站等复制、抓取会计网百科内容;合理使用者,请注明来源于baike.kuaiji.com。

沪公网安备

31010902002985号

沪公网安备

31010902002985号