牛市认购价差策略

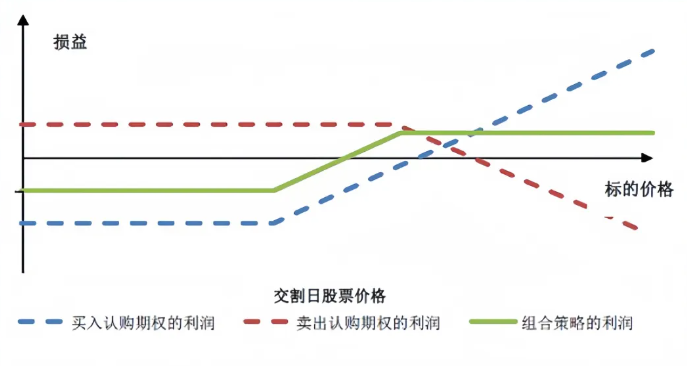

牛市认购价差策略是指投资者买入较低行权价的认购期权、同时卖出数量较高行权价的同月认购期权。

即买入一份行权价较低的认购期权(通常是实值),同时卖出一份到期日相同、但行权价较高的认购期权(通常是平值或虚值)。

牛市价差策略可以视为买入认购期权策略的进化版,对于牛市价差来说,由于多卖出了上方的虚值认购期权,相较于单腿买看涨来说,获得了额外的一笔权利金收入,使得策略整体的权利金净支出减少,策略的盈亏平衡点也因此左移降低,胜率也相应提高了。本质是一个低成本的买入看涨期权策略。

构建牛市认购价差策略

构建方法如下:

买入一份行权价较低的认购期权,卖出一份相同到期日、行权价较高的认购期权。

1、选择标的资产

在牛市中,选择表现良好的标的资产是构建价差策略的首要步骤。投资者可以通过技术分析、基本面分析等方法来选定适合的标的资产。

2、买入认购期权

在构建认购价差策略时,投资者需要买入较低行权价的认购期权。这通常是为了在标的资产价格上涨时获利。

3、同时卖出认购期权

同时,投资者需要卖出较高行权价的认购期权,以限制潜在的损失。这种对冲操作有助于保护投资者的头寸免受价格波动的影响。

4、确定头寸比例

牛市认购价差策略涉及的计算

1、成本计算

构建牛市认购价差策略的成本,是投资者在买入低行权价认购期权时所支付的费用与卖出高行权价认购期权所获收入的差额。这一成本是策略启动时投资者的初步资金流出。

2、到期日损益

到期日损益是投资者在期权到期日获得的最终收益。它取决于标的资产的价格,可以通过对期权的价值进行计算来确定。

3、盈亏平衡点

盈亏平衡点是指在期权到期日,投资者能够实现收支平衡的标的资产价格。这可以通过设置一个特定的标的资产价格来实现。

盈亏平衡点:标的股价=较低行权价+构建成本

合约选择及策略优缺点

牛市认购价差策略实质上是在单边买入策略的基础上,卖出了一个虚值期权来降低权利金成本,即将卖出的虚值合约行权价格之上的潜在收益转化为获得的权利金。所以在合约的选择上,投资者可以优先考虑买入平值期权,同时卖出一个行权价为投资者判断本轮上涨区间边界价格的虚值期权。

牛市认购价差策略的优势包括:

该策略在锁定下行风险的同时,保留了部分标的资产价格上涨时的潜在收益空间;

该策略相较于单边买入策略,付出的成本更低;

该策略由于同时包含权利仓和义务仓头寸,受波动率和因时减值的影响相对较小。

牛市认购价差策略的缺点在于:

该策略包含义务仓,因此需要冻结开仓保证金,但申报组合策略后不再冻结维持保证金;

该策略相较于单边买入策略,付出的成本更低;

若标的价格涨过卖出虚值期权的行权价,该策略盈利会达到上限。

牛市认购价差策略运用技巧

附件列表

免责声明:

- • 会计网百科的词条系由网友创建、编辑和维护,如您发现会计网百科词条内容不准确或不完善,欢迎您联系网站管理员开通编辑权限,前往词条编辑页共同参与该词条内容的编辑和修正;如您发现词条内容涉嫌侵权,请通过 tougao@kuaiji.com 与我们联系,我们将按照相关法律规定及时处理。

- • 未经许可,禁止商业网站等复制、抓取会计网百科内容;合理使用者,请注明来源于baike.kuaiji.com。

沪公网安备

31010902002985号

沪公网安备

31010902002985号