MM理论

MM理论的基本假设

MM理论所依据的直接及隐含的假设条件如下:

1、经营风险可以用息税前利润的方差来衡量,具有相同经营风险的公司称为风险同类(homogeneous risk class)。

2、投资者等市场参与者对公司未来的收益与风险的预期相同(homogeneous expectations)。

3、完善的资本市场(perfect capital markets),即在股票与债券进行交易的市场中没有交易成本,且个人与机构投资者的借款利率与公司相同。

无税MM理论和有税MM理论

在上述假设的基础上,MM首先研究“没有企业所得税”情况下的资本结构,其后又研究了“有企业所得税”情况下的资本结构。因此,MM的资本结构理论可以分为“无税MM理论”和“有税MM理论”。

无税MM理论

在不考虑企业所得税的情况下,MM理论研究了两个命题:

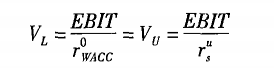

命题Ⅰ:在没有企业所得税的情况下,有负债企业的价值与无负债企业的价值相等,即无论企业是否有负债,企业的资本结构与企业价值无关。其表达式如下:

其中,VL表示有负债企业的价值,VU表示无负债企业的价值,EBIT表示企业全部资产的预期收益(永续);r0 WACC表示有负债企业的加权资本成本;ru S表示既定风险等级的无负债企业的权益资本成本。

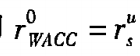

命题Ⅰ的表达式说明了无论企业是否有负债,加权平均资本成本将保持不变,企业价值仅由预期收益厅决定,即全部预期收益(永续)按照与企业风险等级相同的必要报酬率所计算的现值;如果有负债企业的价值等于无负债企业的价值,就说明了有负债企业的加权平均资本成本,无论债务多少,都与风险等级相同的无负债企业的权益资本成本相等;企业加权资本成本与其资本结构无关,仅取决于企业的经营风险。

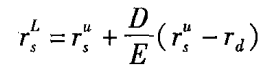

命题Ⅱ:有负债企业的权益资本成本随着财务杠杆的提高而增加。有负债企业权益资本成本等于无负债企业的权益资本成本加上风险溢价,而风险溢价与以市值计算的财务杠杆(债务/股东权益)成正比。其表达式如下:

其中,rL S表示有负债企业的权益资本成本,ru S表示无负债企业的权益资本成本,D表示有负债企业的债务市场价值,E表示其权益的市场价值,rd表示税前债务资本成本。风险报酬是对有负债企业财务风险的补偿,其大小由无负债企业的股权资本成本与债务资本成本之差以及债务权益价值比决定。

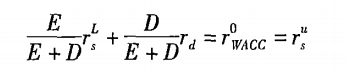

在不考虑所得税的情形下,命题Ⅰ的一个推论是有负债企业的加权平均资本成本与无负债企业的资本成本相同,即:

企业加权平均资本成本的表达式为:

上式变形后可以得出:

亦即MM命题Ⅱ。命题Ⅱ的表达式说明:有负债企业的股权成本随着负债程度增大而增加。

有税MM理论

有税MM理论也研究两个基本命题。

命题Ⅰ:有负债企业的价值等于具有相同风险等级的无负债企业的价值加上债务利息抵税收益的现值。其表达式如下:

其中,VL表示有负债企业的价值;VU表示无负债企业的价值;T为企业所得税税率;D表示企业的债务数量。债务利息的抵税价值T×D又称为杠杆收益,是企业为支付债务利息从实现的所得税抵扣中获得的所得税支出节省,等于抵税收益的永续年金现金流的现值,即债务金额与所得税税率的乘积(将债务利息率作为贴现率)。

命题Ⅰ的表达式说明了由于债务利息可以在税前扣除,形成了债务利息的抵税收益,相当于增加了企业的现金流量,增加了企业的价值。随着企业负债比例的提高,企业价值也随之提高,在理论上全部融资来源于负债时,企业价值达到最大。

命题Ⅱ:有负债企业的权益资本成本等于相同风险等级的无负债企业的权益资本成本加上与以市值计算的债务与权益比例成比例的风险报酬,且风险报酬取决于企业的债务比例以及所得税税率。其表达式如下:

其中,rL S表示有负债企业的权益资本成本;ru S表示无负债企业的权益资本成本;D表示有负债企业的债务市场价值;S表示有负债企业的权益市场价值;rd表示不变的税前债务资本成本;T表示企业所得税税率。风险报酬等于无负债企业股权成本与税前债务成本之差、负债权益比率以及所得税税后因子(1-T)相乘。

有税条件下MM命题Ⅱ与无税条件下命题Ⅱ所表述的有负债企业权益资本成本的基本含义是一致的,其仅有的差异是由(1-T)引起的。由于(1-T)<1,有税时有负债企业的权益资本成本比无税时的要小。

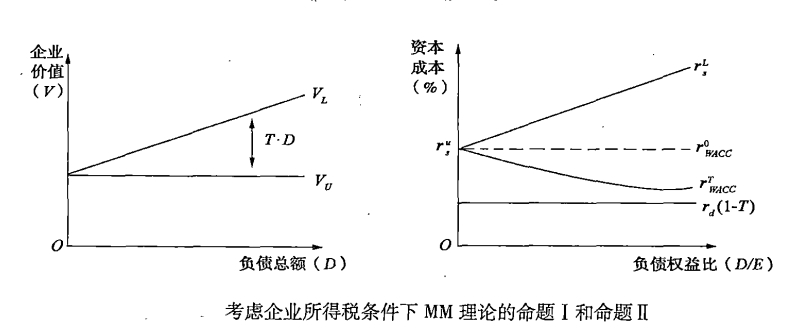

有税条件下的MM理论的两个命题:

基于考虑企业所得税条件下的MM理论,最显著的特征是债务利息抵税对企业价值的影响。

企业使用债务时,给投资者(股东与债权人)的现金流要比无债务时的多,多出的部分就是利息抵税。企业每年因利息抵税形成的所得税支出节省,等于抵税收益年金现金流的现值,即用债务数量、债务利息率以及所得税税率的积作为抵税收益的永续年金现金流,再以债务利息率为贴现率计算的现值。有负债企业的现金流量等于(除资本结构不同外所有其他方面完全相同)无负债企业的现金流量与利息抵税现金流之和,根据无套利原理,这些现金流的现值也必定相同。据此,考虑所得税条件下的有负债企业的价值,即有税的MM命题Ⅰ也用下式表示:

为了计算债务利息抵税引起的企业总价值的增加,需要预测企业各期的债务利息现金流以及是否受风险因素的影响,再用与其风险相适应的折现率将各期债务利息的抵税收益现金流进行贴现,其现值即为利息抵税对企业价值的影响。

在考虑所得税的条件下,有负债企业的利息抵税收益也可以用加权平均资本成本来表示。在企业使用债务筹资时所支付的利息成本中,有一部分被利息抵税所抵消,使实际债务利息成本为rd(1-T)。考虑所得税时的负债企业加权平均资本成本为:

上式表明,在考虑所得税的条件下,有负债企业的加权平均资本成本rT WACC随着债务筹资比例的增加而降低。

如果企业想通过调整债务结构来维持目标债务与股权比率,并计算债务利息抵税对企业价值的影响,可以利用公式: 计算有负债与无负债企业的价值之差VL-VU求得。由无税条件下的MM理论可知,资本结构与企业价值无关,有负债企业的加权平均资本成本与无负债企业的资本成本相同。显然,可以根据在预期的目标债务与权益结构下,通过计算税前加权平均资本成本折现企业的自由现金流,得出无负债企业的价值。最后,利用有负债企业的税后加权平均资本成本折现企业的自由现金流,得出有负债企业的价值,并计算价值之差。

计算有负债与无负债企业的价值之差VL-VU求得。由无税条件下的MM理论可知,资本结构与企业价值无关,有负债企业的加权平均资本成本与无负债企业的资本成本相同。显然,可以根据在预期的目标债务与权益结构下,通过计算税前加权平均资本成本折现企业的自由现金流,得出无负债企业的价值。最后,利用有负债企业的税后加权平均资本成本折现企业的自由现金流,得出有负债企业的价值,并计算价值之差。

上述修正的MM理论考虑了企业所得税,但是并没有考虑个人所得税对债务比例与企业价值之间关系的影响。米勒(Merton Miller)在1977年进一步提出了同时考虑个人所得税和企业所得税的资本结构理论模型。他认为:在其他条件不变时,个人所得税会降低无负债公司的价值,并且当普通股投资收益的有效税率通常低于债券投资的有效税率时,有负债企业的价值会低于MM仅考虑企业所得税时有负债企业的价值。

附件列表

免责声明:

- • 会计网百科的词条系由网友创建、编辑和维护,如您发现会计网百科词条内容不准确或不完善,欢迎您联系网站管理员开通编辑权限,前往词条编辑页共同参与该词条内容的编辑和修正;如您发现词条内容涉嫌侵权,请通过 tougao@kuaiji.com 与我们联系,我们将按照相关法律规定及时处理。

- • 未经许可,禁止商业网站等复制、抓取会计网百科内容;合理使用者,请注明来源于baike.kuaiji.com。

沪公网安备

31010902002985号

沪公网安备

31010902002985号