跨式价差

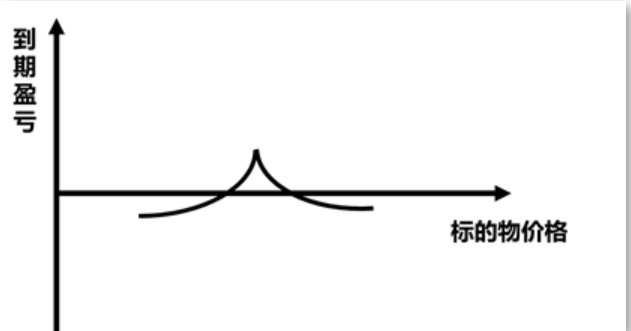

跨式价差即跨式价差策略,是指投资者同时买入具有相同执行价格和期限的一份看涨期权和一份看跌期权的一种策略,这种策略具有投机性。

该策略的主要思路是,当标的资产价格上升时,购买的看涨期权可以带来收益,而当标的资产下跌时,购买的看跌期权会带来收益。因此,投资者利用该策略可以规避标的资产价格变动方向不确定所带来的风险。如果到期日标的资产价格接近执行价格,那么,投资者须承担看涨期权和看跌期权两个贴水。因此,此类策略的成本较大。

看涨期权跨期价差策略

01 策略描述-构建-损益分析

看涨期权跨期价差策略:卖出一个近期期权,买入一个更远期的期权,两个期权行权价相同。

跨期价差的理念为,时间对近期期权的侵蚀速度比对远期期权要快,如果是这样的话,在短期期权到期时,价差就会变宽,投资者能得到获利。

02 价差选择

看涨期权中性跨期价差:在建立时标的资产价格等于或接近期权行权价,若在近期期权到期时标的资产相对没有变化,此中性跨期价差就可以盈利。

在中性跨期价差中,投资者计划在近期期权到期时将此价差平仓。中性跨期价差风险有限,盈利有限,手续费成本较高。在期权的选择方面,建立价差的最好时间是在近期期权到期之前的8-12个星期。

看涨期权牛市跨期价差:在建立时标的资产价格比期权行权价低一定幅度。

投资者希望发生两件事:

一是近期期权无价值到期,这就是用虚值期权来建立牛市跨期价差的原因—为了卖出的看涨期权无价值到期的机会,若此情况发生,投资者就能以等于最初跨期价差的净成本来得到较远期的看涨期权;

二是远期期权到期时,标的资产价格上涨。

第一件事发生概率大,第二件事发生概率小但盈利大,因此,这个策略提供小概率获取高盈利的机会。

关于牛市跨期价差策略需要注意一些事项,

首先,选择一个波动率大的标的,可以在远期期权到期时价格运动到行权价之上,

其次,期权的行权价不能高出当前标的价格太多,

最后,不要在牛市跨期价差上投入大比例交易资金,

由于这些都是低成本的价差,投资者可以在多个头寸中进行分散化。

看跌期权跨期价差策略

01 策略描述-构建-损益分析

看跌期权比例价差策略:卖出一个近期期权,买入一个更远期的期权,两个期权行权价相同。这个适用于看涨期权的定义也同样适用于看跌期权。

02 价差选择

看跌期权中性跨期价差:与中性看涨期权跨期价差一致,中性看涨期权跨期价差一般比中性看跌跨期价差更优越。

由于看涨期权中的时间价值一般更大,对卖出时间价值感兴趣的价差交易者在使用看涨期权时会得到更多好处。

看跌期权熊市跨期价差:与用看涨期权牛市价差构造略看多的策略一样,投资者也可以用看跌期权熊市价差构造略看空的策略,投资者一般选择虚值看跌期权,其他需注意情况与看涨期权牛市价差一致。

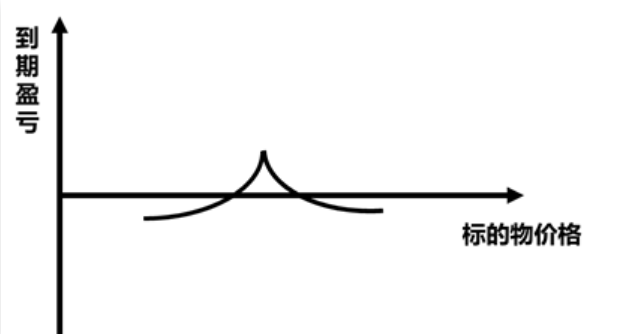

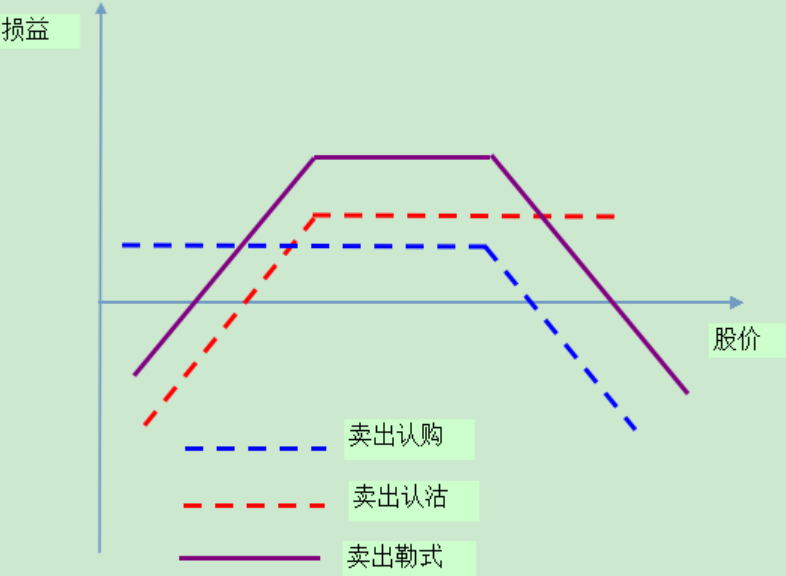

卖出跨式价差策略详解

应用情境:投资者认为股票后市处于盘整行情,股价停留在当前股票价格的附近的概率很大。

构造方法:卖出一个行权价格与当前股价相同(或相近)的认购期权,同时再卖出一个行权价格与当前股价相同(或相近)的认沽期权,两者标的、执行价格与到期日均相同。

策略原理:当股价低于当前价格时,你手中的认购期权不会被行权,所以投资者可以保证有稳定的权利金收益;当股价高于当前价格时,你手中的认沽期权不会被行权,可以保证有稳定的权利金收益。

但是,咱们是两种合约的义务方,此消彼长,当一方合约赚的越多,另一方就亏的越多,我们希望的是股价能够基本保持不变。

如果股价大幅偏离当前价位,你手中的认购或者认沽就会有被指派的可能,产生亏损。

综上所述,通过卖出跨式期权,在股价小幅波动,甚至等于当前股价时,投资者能获得稳定的权利金收益,但是无论股票大幅上涨或者大幅下跌,所承担风险都很大。

损益图如下:

附件列表

免责声明:

- • 会计网百科的词条系由网友创建、编辑和维护,如您发现会计网百科词条内容不准确或不完善,欢迎您联系网站管理员开通编辑权限,前往词条编辑页共同参与该词条内容的编辑和修正;如您发现词条内容涉嫌侵权,请通过 tougao@kuaiji.com 与我们联系,我们将按照相关法律规定及时处理。

- • 未经许可,禁止商业网站等复制、抓取会计网百科内容;合理使用者,请注明来源于baike.kuaiji.com。

沪公网安备

31010902002985号

沪公网安备

31010902002985号