买入跨式期权组合

买入跨式期权组合是指投资者同时买入相同执行价格,相同到期日的看涨和看跌期权。有一点需要知道的是,基于买方风险有限,潜在收益空间无限的特点可了解到,在持仓的过程中,不管标的物价格无论往哪个方向大幅波动,都会有利润出现。

但没有任何策略是完美的,买入跨式期权组合也有缺陷,因为持有的仓位会面临时间价值衰减的负面影响。也就是说只有波幅超过权利金的本身才能有赚钱的机会。

买入跨式期权组合策略

基本原理:买入跨式策略是指同时买入相同数量、相同标的、相同到期日、相同行权价格的看涨期权和看跌期权。买入跨式策略适用于预期标的价格会有大幅波动,但不确定波动方向的情形。

优点:价格往任何方向变动都会获利,风险有上限,潜在收益没有上限。

缺点:成本较高,需要买入两份期权,只有价格发生显著变化的时候才能获利

对心理承受能力要求较高。

买入跨式期权组合的应用逻辑

投资者预期市场将会出现大幅波动,但不确定波动的方向可以使用买入跨式期权,从价格突破性波动中获利。

情况一:到期标的物市场价格等于买入跨式期权的行权价格时,跨式期权买方面临最大亏损。

情况二:当市场价格上涨或下跌的幅度不超过买人看涨期权和看跌期权支付的权利金之和,跨式期权买方将亏损。

情况三:当市场价格大幅上涨或下跌的幅度超过买人看涨期权和看跌期权支付的权利金之和,跨式期权买方盈利。

买入跨式期权组合的公式

买入跨式期权组合的盈亏平衡点

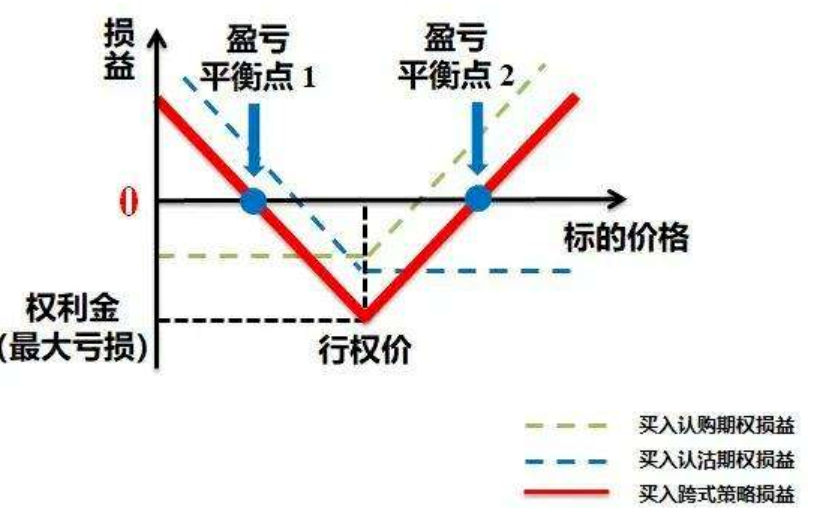

低盈亏平衡点等于行权价格减去总权利金,高盈亏平衡点等于行权价格加上总权利金。到期时,当标的价格低于低盈亏平衡点或标的价格高于高盈亏平衡点时,买入跨式策略才能盈利。

怎么构建买入跨式期权组合才能提高胜率

1、在波动率增长的时候进场

只有在波动率增长的背景下,买入跨式期权组合的应用效果才最好的。通常一些重要的经济数据报告,政策信息等的发布,都会令市场出现较大幅度的波动。玩家可抓一波这样的机会。

2、选择更为便宜一点的期权合约

决定期权合约价格的五个很重要的因素是标的物价格、执行价格、到期时间、无风险利率和波动率。当标的价格涨跌时,市商们会根据市场情绪、成交状况等因素对波动率进行调整,如果其中波动率的不确定性最大,波动率越高(低),期权权利金越高(低),两者成正比。

那么选择波动率低时构造买入跨式期权组合,其成本较低,未来获利的概率也会相应提高。

3、到期的时间

选择好进场时间后,到期时间也是大家要关注的重点。这里是建议投资者尽量选择到期时间短的期权。

因为除了权利金价格低之外,一旦标的价格大幅波动,组合delta的绝对值很快会变为1,这说明跨式组合持仓的获利能力和获利的速度达到理论最优。

附件列表

免责声明:

- • 会计网百科的词条系由网友创建、编辑和维护,如您发现会计网百科词条内容不准确或不完善,欢迎您联系网站管理员开通编辑权限,前往词条编辑页共同参与该词条内容的编辑和修正;如您发现词条内容涉嫌侵权,请通过 tougao@kuaiji.com 与我们联系,我们将按照相关法律规定及时处理。

- • 未经许可,禁止商业网站等复制、抓取会计网百科内容;合理使用者,请注明来源于baike.kuaiji.com。

沪公网安备

31010902002985号

沪公网安备

31010902002985号