熊市看跌期权套利

熊市看跌期权套利的应用逻辑

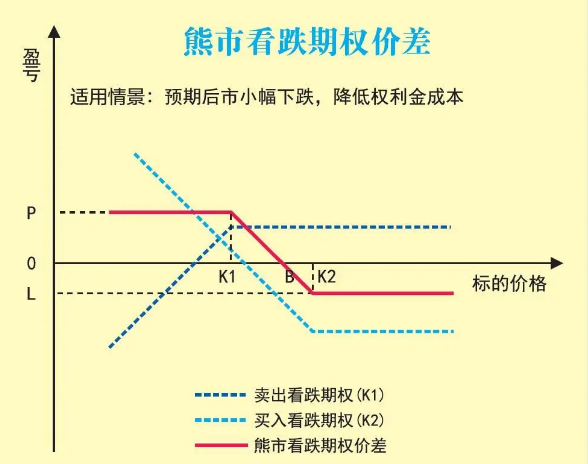

预期市场价格下跌,但下跌的幅度有限。通过卖空行权价格较低的看跌期权收获权利金,而这可以部分对冲买入期权的资金,从而降低市场进入的成本。

而缺点是因为即便市场出现了下跌,导致了买入看跌期权增值,但考虑到卖出看跌期权也会朝不利的一面运行,所以在这种策路中的获利潜力是受限的。

熊市看跌期权套利的公式

熊市看跌期权套利的案例说明

买入1手看跌期权SR309P5000的价格为53元/吨,卖出1手SR309P4900的价格为25元/吨,持有期权到期,到期标的期货价格为4882元/吨。

01 行权盈亏

=行权价格-期货价格

=5000元/吨-4882元/吨

=118元/吨

02 履约盈亏

=期货价格-行权价格

=4882元/吨-4900元/吨

=-18元/吨

03 净权利金

=权利金支出-权利金收入

=53元/吨-25元/吨

=28元/吨

04 净盈利

=行权与履约盈亏-净权利金

=118元/吨-18元/吨-28元/吨

=72元/吨

同理,到期对应不同期货价格的期权盈亏如下表:

05 盈亏平衡点

=5000元/吨-(53元/吨-25元/吨)

=4972元/吨

即当期货价格高于4972元/吨时,熊市看跌期权价差策略亏损,低于4972元/吨时,熊市看跌期权价差策略盈利。

熊市套利

熊市套利,是指卖出较近月份的合约同时买入远期月份的合约,这正好与牛市套利策略相反。之所以称熊市套利,是因为一般认为当市场是熊市时,较近月份合约价格下降的幅度通常大于较远期合约价格的下降幅度,远期合约价格与较近月份合约价格之间的价差往往会扩大。如果后市确实是这样的,则卖出较近月份的合约同时买入远期月份的合约进行套利盈利的可能性就比较大。

在进行熊市套利时需要注意的是,如果近期合约的价格已经相当低,以至于它不可能进一步偏离远期合约时,进行熊市套利是很难获利的。

具体运用:

在2012年10月1日,2013年3月份玉米合约价格为2.16美元/蒲式耳,5月份合约价格为2.25美元/蒲式耳,前者比后者低9美分。交易者预计玉米价格将下降,3月与5月的期货合约的价差将有可能扩大。于是,交易者卖出1手(1手为5000蒲式耳)3月份玉米合约的同时买入1手5月份玉米合约。到了12月1日,3月和5月的玉米期货价格分别下降为2.10美元/蒲式耳和2.22美元/蒲式耳,两者的价差为12美分,价差扩大。交易者同时将两种期货合约平仓,从而完成套利交易,盈利为(2.16-2.10)*5000+(2.22-2.25)*5000=150(美元)。

附件列表

免责声明:

- • 会计网百科的词条系由网友创建、编辑和维护,如您发现会计网百科词条内容不准确或不完善,欢迎您联系网站管理员开通编辑权限,前往词条编辑页共同参与该词条内容的编辑和修正;如您发现词条内容涉嫌侵权,请通过 tougao@kuaiji.com 与我们联系,我们将按照相关法律规定及时处理。

- • 未经许可,禁止商业网站等复制、抓取会计网百科内容;合理使用者,请注明来源于baike.kuaiji.com。

沪公网安备

31010902002985号

沪公网安备

31010902002985号