分级基金溢价套利

分级基金溢价套利是当分级基金整体处于溢价时候,申购母基金,然后到场内拆分成分级A和分级B卖出,赚取溢价带来的收益。适用情况:单边上涨行情,市场比较疯狂,该基金对应指数或者板块是近期热点,溢价可能持续保持。

分级基金溢价套利含义解读

溢价套利又称“申购套利”,其基本思路为:在某一时刻,当同一支分级基金的两类子份额即优先份额和进取份额的交易价格之和高于基础份额净值的两倍时,该分级基金就出现了溢价现象,此时投资者可以通过分级基金折溢价率计算公式:[(优先份额交易价格+劣后份额交易价格)/(2×基础份额净值)-1]×100%进行计算,如果得出该分级基金溢价率超过申购手续费率与交易手续费率之和,那么该基金就存在一定套利的价值,此时,可以通过在场内申购基础份额,然后按照约定比例拆分成的对应的优先份额和进取份额并在二级市场上出售的方式来获取该部分的差价。

分级基金溢价套利的原理

分级基金溢价套利的原理,是市场交易的AB基金价格之和,比母基金净值高,于是我们按照净值从基金公司买来母基金,拆成AB基金,然后在股市卖出,获取差价。流程分三部:①第一天收盘前按照当日母基净值向基金公司申请买入母基金(申购);②第二天,在交易系统里将母基金拆分成AB子基金;③第三天开盘,卖出AB子基金,套利结束。

分级基金溢价套利的方式

溢价套利的条件:

公式里面母基金预估净值,是前晚公布的母基净值再加上当天对应指数涨跌所估算出的实时净值。也就是说当A+B的价格比母基的净值高,且超过申购费的时指候,就存在套利空间。

这时我们应该做的就是去申购母基金,然后拆分成A类和B类,再到二级市场卖出。具体的操作流程是:

T日收盘前,申购母基:

观察到合并溢价高于申购费(通常至少要高1.5%以上才有动力去做),在券商软件的分级基金栏目里选择申购,输入母基代码,通常要5万元起。

T+1日,拆分母基:

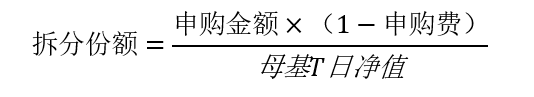

开盘期间,进入券商软件的分级基金页面,选择拆分,输入母基代码。这时候因为母基还没有到账,所以会显示可拆分数量为0,没关系,直接输入自己计算出的母基可拆分份额拆分。计算方法是:

对于A:B的数量比是5:5的基金,向下取到最近的偶数,比如算出50611份,要取到50610份,A:B是其他数量的太复杂建议就别做了。

注意拆分可以分散报单,比如你实际应该拆分的数量是50610份,那么可以先报一个50000,再报一个610,这样即便你算错了,50000那个报单只要小于可拆数量,也能部分拆分成功,不至于一个单子都废掉。

T+2日:

操作成功的话A份额和B份额就已经到你的账户中了,像卖股票一样卖出就行了。

溢价套利的风险

1、T日收盘前申购,T+2日一早才能卖出,所以要承担T+1日一整天大盘的下跌风险,

2、因为溢价是T+2日,A、B类二级市场上卖出时锁定的,所以分级基金的溢价也可能消失,甚至还变成折价了。

所以严格来说溢价套利并不算是套利,因为要面对太多的不确定性,目前来看单纯做溢价套利的成功率已经不高了。

分级基金溢价套利需注意事项

分级基金溢价套利并非无风险,需要承担两天净值波动的风险,若基金净值下跌,溢价也消失,也会发生本金亏损。参与溢价套利套利需要长点心眼,发生以下几种情况需要谨慎参与套利:

1、溢价率过高。溢价率多高会吸引众多人来套利,如果小散没有专用逃生通道参与溢价套利根本卖不出去(有些机构有专用卖出券商席位,这样可以在跌停卖出时候优先级高于散户)。

2、流动性不足的。流动性不足的分级基金参与导致散户报过低的价格才能将其卖出。

3、券商和很多机构推荐去套利的。因为到处宣传肯定套利的人多,好东西不应该这么多人知道。

4、指数标的后期不能持续热度。若指数后面还下跌,其实承担了溢价率下跌和净值波动的两重风险。

5、仓位变化不确定的。某些基金经理利用基金合同6个月建仓期可以调整仓位,例如前段时间有一只分级基金在行情底部空仓,反弹高点建仓导致基金下折,这里老罗要说下,你就一只指数基金,你择啥时呀!

6、伪溢价的情况。比如母基金跌了10%,分级B由于杠杆作用需要跌超过10%,例如分级B跌20%才能真实反映其净值跌幅,由于跌停板限制分级B只跌了10%,这样造成A和B合并只跌了5%,就出现了由于涨跌停板限制造成的当天伪溢价的情况。

附件列表

免责声明:

- • 会计网百科的词条系由网友创建、编辑和维护,如您发现会计网百科词条内容不准确或不完善,欢迎您联系网站管理员开通编辑权限,前往词条编辑页共同参与该词条内容的编辑和修正;如您发现词条内容涉嫌侵权,请通过 tougao@kuaiji.com 与我们联系,我们将按照相关法律规定及时处理。

- • 未经许可,禁止商业网站等复制、抓取会计网百科内容;合理使用者,请注明来源于baike.kuaiji.com。

沪公网安备

31010902002985号

沪公网安备

31010902002985号