股权再融资

股权再融资的方式

股权再融资包括向原股东配股和增发新股融资。配股是指向原普通股股东按其持股比例、以低于市价的某一特定价格配售一定数量新发行股票的融资行为。增发新股是指上市公司为了筹集权益资本而再次发行股票的融资行为,包括面向不特定对象的公开增发和面向特定对象的非公开增发(即定向增发)。其中,配股和公开增发属于公开发行,非公开增发属于非公开发行。

配股

按照惯例,公司配股时新股的认购权按照原有股权比例在原股东之间分配。配股赋予企业现有股东配股权,使得现有股东拥有合法的优先购买新发股票的权利。

1.配股权

配股权是指当股份公司为增加公司股本而决定发行新股时,原普通股股东享有的按其持股数量、以低于市价的某一特定价格优先认购一定数量新发行股票的权利。配股权是普通股股东的优惠权,实际上是一种短期的看涨期权。配股权在某一股权登记日前颁发,在此之前购买的股东享有配股权,即此时股票的市场价格中含有配股权的价值。配股的目的有:(1)不改变原控股股东对公司的控制权和享有的各种权利;(2)发行新股将导致短期内每股收益稀释,通过折价配售的方式可以给原股东一定的补偿;(3)鼓励原股东认购新股,以增加发行量。配股权与公司公开发行的、期限很长的认股权证不同,我们将在本章第三节混合筹资中讨论附认股权证的相关问题。

2.配股条件

除满足前述公开发行的基本条件外,我国上市公司证券发行管理办法要求,配股还应当符合下列规定:(1)拟配售股份数量不超过本次配售股份前股本总额的30%;(2)控股股东应当在股东大会召开前公开承诺认配股份的数量;(3)采用证券法规定的代销方式发行。控股股东不履行认配股份的承诺,或者代销期限届满,原股东认购股票的数量未达到拟配售数量70%的,发行人应当按照发行价并加算银行同期存款利息返还给已经认购的股东。

3.配股价格

配股一般采取网上定价发行的方式。配股价格由主承销商和发行人协商确定。

4.配股除权价格

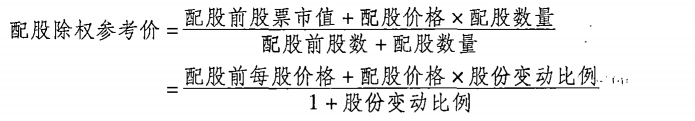

通常配股股权登记日后要对股票进行除权处理。除权后股票的理论除权基准价格为:

当所有股东都参与配股时,股份变动比例(即实际配售比例)等于拟配售比例。除权参考价只是作为计算除权日股价涨跌幅度的基准,提供的只是一个参考价格。如果除权后股票交易市价高于该除权参考价,这种情形使得参与配股的股东财富较配股前有所增加,一般称之为填权;股价低于除权参考价则会减少参与配股股东的财富,一般称之为贴权。

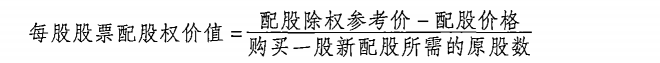

5.每股股票配股权价值

一般来说,原股东可以以低于配股前股票市价的价格购买所配发的股票,即配股权的执行价格低于当前股票价格,此时配股权是实值期权,因此配股权具有价值。利用配股除权参考价,可以估计每股股票配股权价值。每股股票配股权价值为:

增发新股

公开增发与首次公开发行一样,没有特定的发行对象,股票市场上的投资者均可以认购。而非公开增发,有特定的发行对象,主要是机构投资者、大股东及关联方等。机构投资者大体可以划分为财务投资者和战略投资者。其中,财务投资者通常是以获利为目的、通过短期持有上市公司股票适时套现、实现获利的法人,他们一般不参与公司的重大战略决策。战略投资者通常是与发行人具有合作关系或合作意向和潜力并愿意按照发行人配售要求与发行人签署战略投资配售协议的法人,他们与发行公司业务联系紧密且欲长期持有发行公司股票。上市公司通过非公开增发引入战略投资者,不仅可以获得战略投资者的资金,还有助于引入其管理理念与经验,改善公司治理。大股东及关联方是指上市公司的控股股东或关联方。一般来说,采取非公开增发的形式向控股股东认购资产,有助于上市公司与控股股东进行股份与资产置换,进行股权和业务的整合,同时也进一步增加了控股股东对上市公司的所有权。

1.公开增发

除满足前述公开发行的基本条件外,我国上市公司证券发行管理办法要求,公开增发还应当符合下列规定:(1)最近3个会计年度加权平均净资产收益率平均不低于6%,扣除非经常性损益后的净利润与扣除前的净利润相比,以低者作为加权平均净资产收益率的计算依据;(2)除金融类企业外,最近一期末不存在持有金额较大的交易性金融资产和可供出售的金融资产、借予他入款项、委托理财等财务性投资的情形;(3)发行价格应不低于公告招股意向书前20个交易日公司股票均价或前1个交易日的均价。公开增发新股的认购方式通常为现金认购。

2.非公开增发

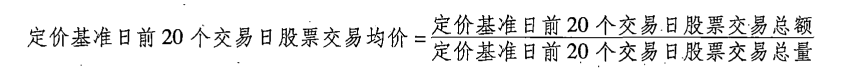

如前所述,非公开发行股票的发行价格不低于定价基准日前20个交易日公司股票均价的80%。此处,定价基准日前20个交易日股票交易均价的计算公式为:

注意,并非每天收盘价加起来除以20。

对于以通过非公开发行进行重大资产重组或者引进长期战略投资为目的的,可以在董事会、股东大会阶段事先确定发行价格;对于以筹集现金为目的的,应在取得发行核准批文后采取竞价方式定价。非公开增发新股的认购方式不限于现金,还包括股权、债权、无形资产、固定资产等非现金资产。通过非现金资产认购的非公开增发,往往是以重大资产重组或者引进长期战略投资为目的。因此非公开增发除了能为上市公司带来资金外,往往还能带来具有盈利能力的资产,提升公司治理水平,优化上下游业务等。但需要注意的是,使用非现金资产认购股份有可能会滋生通过资产定价不公允等手段侵害中小股东利益的现象。

股权再融资的影响

股权再融资对企业产生的影响主要包括:

1.对公司资本结构的影响

通常,权益资本成本高于债务资本成本,采用股权再融资会降低资产负债率,并可能会使资本成本增大;但如果股权再融资有助于企业目标资本结构的实现,增强企业的财务稳健性,降低债务的违约风险,就会在一定程度上降低企业的加权平均资本成本,增加企业的整体价值。

2.对企业财状况的影响

在企业运营及盈利状况不变的情况下,采用股权再融资筹集资金会降低企业的财务杠杆水平,并降低净资产报酬率。但企业如果能将股权再融资筹集的资金投资于具有良好发展前景的项目,获得正的投资活动净现值,或者能够改善企业的资本结构,降低资本成本,就有利于增加企业的价值。

3.对控制权的影响

就配股而言,由于全体股东具有相同的认购权利,控股股东只要不放弃认购的权利,就不会削弱控制权。公开增发会引入新的股东,股东的控制权受到增发认购数量的影响。非公开增发相对复杂,若对财务投资者和战略投资者增发,则会降低控股股东的控股比例,但财务投资者和战略投资者大多与控股股东有良好的合作关系,一般不会对控股股东的控制权形成威胁;若面向控股股东的增发是为了收购其优质资产或实现集团整体上市,则会提高控股股东的控股比例,增强控股股东对上市公司的控制权。

附件列表

免责声明:

- • 会计网百科的词条系由网友创建、编辑和维护,如您发现会计网百科词条内容不准确或不完善,欢迎您联系网站管理员开通编辑权限,前往词条编辑页共同参与该词条内容的编辑和修正;如您发现词条内容涉嫌侵权,请通过 tougao@kuaiji.com 与我们联系,我们将按照相关法律规定及时处理。

- • 未经许可,禁止商业网站等复制、抓取会计网百科内容;合理使用者,请注明来源于baike.kuaiji.com。

沪公网安备

31010902002985号

沪公网安备

31010902002985号