市场中性策略

市场中性策略(Market Neutral Strategy),是国内外对冲基金公司经常使用的一种投资策略,指的是在系统性风险(比如股票市场风险、利率风险、信用风险、商品风险等)上无暴露或者仅有较小暴露的投资策略。它的基本逻辑是在买入股票多头组合的同时,以股指期货、期权等衍生品工具对冲大盘涨跌风险,以对冲市场的Beta风险,力争在不承受市场风险(Beta)的同时,获得绝对收益(Alpha)。

市场中性策略的特点

1、与市场相关性低

市场中性策略由于利用股指期货等衍生品工具对冲掉了系统性风险,所以其表现与市场走势基本没有相关性,能走出独立于市场的表现。不会因为股市大涨而暴赚,当然也不会因为股市大跌而损失,只会默默地稳稳地赚着自己选股的收益,能够有效规避股市的系统性风险。

2、获取绝对收益

不管是牛市还是熊市,如果选择出的股票能获取超额收益,那么市场中性策略就能获得一定的绝对收益,不受市场涨跌影响。

市场中性策略的常用方法

方法:做多具有α值的证券产品,做空指数期货,实现分散系统性风险下的超越市场指数的α收益。

在国内,沪深两市两融以融资为主,所以国内的市场中性策略,主要为:在多头和空头同时进行操作,买入一揽子股票组合,同时做空同样规模的股指期货,努力对冲掉投资组合的系统性风险β,以获取超额收益α。目前常见的做空工具有:沪深300、上证50和中证500股指期货。

假如你做了1000万的多头股票组合;同时下了价值1000万的沪深300空头合约。

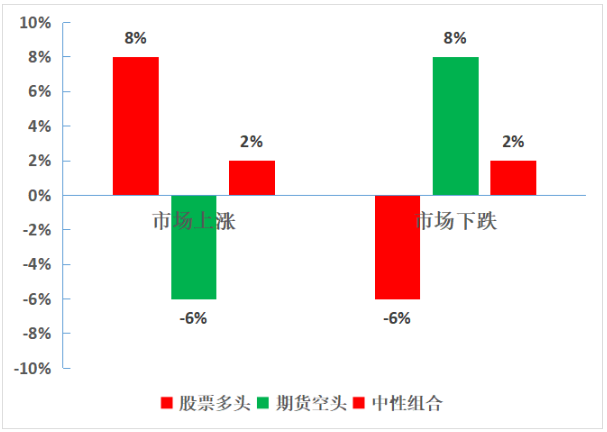

1个交易日内,你的组合涨了8%;而沪深300涨了6%;那你的收益就是2%。反过来,你的组合跌了6%,但沪深300跌了8%,那你还是赚的,收益还是2%。

市场中性策略中,因为目前的做空工具有限,基本都和市场(指数)联动,赚钱的核心在于,多头组合,比挂钩对冲的标的,要“涨得多,跌得少”。所以中性策略还会嵌套上“打新”“套利”、“日内T+0”等增加收益的子策略,增加收益。

市场中性策略的分类

(1)多因子策略:

①传统型多因子策略:量化选股模型以量价类因子为主,换手率高,以交易作为策略α收益的主要来源。

②交易型多因子策略:量化选股模型以基本面因子为主,换手率相对交易型策略较低,以基本面因子选股作为策略α收益的主要来源。

(2)机器学习策略

使用机器学习算法作为多头端选股的依据,在一般线性模型的基础上额外关注其非线性部分。

(3)T+0策略

以T+0交易作为策略α收益的主要来源,可以按操作方式细分为以人工为主的手工T+0策略及以程序化交易为主的机器T+0策略。此外,按管理人是否自建多头端进行分类,T+0策略也可以分为一般T+0策略及融券T+0策略,后者可以利用融券机制在完全对冲风险敞口的前提下,利用高换手率的价差交易逐步累计α收益。

市场中性策略具体做法

在多头端的策略上,国内市场中性策略一般基于多因子模型和统计套利模型这两大类。多因子模型本质上是在做因子的组合,在因子类型上包括基本面因子和量价因子,通过因子组合选择可以跑赢市场指数的股票。统计套利模型则是主要基于对历史数据的统计分析,依据相关变量的概率分布,捕捉其中大概率可以跑赢市场指数的股票。

在对冲端(空头)的选择上,国内投资者目前以股指期货的对冲为主,包括IF合约(沪深300股指期货)和IC合约(中证500股指期货)。随着衍生品市场的不断发展,也有管理人在对冲工具的选择上进一步拓展,例如加入股指期权等衍生品。

就策略本身而言,不同私募管理人也可能会存在很多细节上的区别。对冲时,有的管理人可能实时对冲,有的在收盘前再对冲。在持有的股票多头端,有的管理人会叠加股票多头策略,在组合中叠加T0、打新等的策略的持仓,进一步增厚收益。而且,随着机器学习等高新数据分析技术的发展,越来越多的管理人加入机器学习、深度学习、神经网络等算法来预测产品的收益。

市场中性策略的应用

1、与其他类型的对冲基金相比,股票市场中性策略在牛市中的表现并不突出,但在熊市下,市场中性表现出较高的优越性,远跑赢其他类型的对冲基金。长期来看,股票市场中性策略收益率与股票指数收益率相当,波动性近似于债券指数,但风险调整后的收益水平远高于股票和债券指数。

2、股票市场中性策略依靠选股能力赚钱,其核心是投资者的选股能力。整体目标是不论市场走势如何,投资组合多头的表现始终强于空头。具体讲,股票市场中性策略的收益来自于三块:投资组合的多头、投资组合的空头和卖空股票产生的现金流。

3、股票市场中性策略的优势在于能够获得双阿尔法、组合构建不受权重的限制以及较低的波动率;其风险包括选股能力、模型风险、调整风险、卖空风险,以及多头和空头头寸的不匹配。

4、基于成对交易的统计套利,其基本理念是均值回复,而均值回复的产生是由于市场的过度反应:某只股票相对于可比的其他公司股票或者指数出现了短期的高估(低估),通过构建成对组合,能够利用这种短期的定价偏差获得收益。

5、通过构建统计套利模型我们能够计算信号指数,用以捕捉市场出现的统计套利机会,当信号指数超出我们设定的临界值时,可以使用成对交易进行统计套利。

6、银行业单对股票组合统计套利模拟结果显示,华夏银行-民生银行成对股票在07年4月-08年4月期间共发出4次套利交易信号,100万初始资金累计收益30.33万元,年收益率30.33%。

7、国内市场多对股票组合统计套利模拟结果显示,成对统计套利交易获得的年收益率为27.45%。成对交易组合走势与市场整体的相关性较低,且收益更为稳定。07年4月-08年4月期间,成对股数收益率相当,波动性近似于债券指数,但风险调整后的收益水平远高于股票和债券指数。

附件列表

免责声明:

- • 会计网百科的词条系由网友创建、编辑和维护,如您发现会计网百科词条内容不准确或不完善,欢迎您联系网站管理员开通编辑权限,前往词条编辑页共同参与该词条内容的编辑和修正;如您发现词条内容涉嫌侵权,请通过 tougao@kuaiji.com 与我们联系,我们将按照相关法律规定及时处理。

- • 未经许可,禁止商业网站等复制、抓取会计网百科内容;合理使用者,请注明来源于baike.kuaiji.com。

沪公网安备

31010902002985号

沪公网安备

31010902002985号