新古典投资模型

经济术语

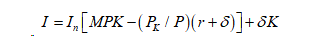

新古典投资模型概述

企业固定投资

企业固定投资指企业投资资本支出中用于购买机器设备、工具、厂房等的部分。企业固定投资分为用以维护原有固定资产水平,弥补耗损的重置投资和用以增加固定资产的净投资。重置投资与原有资本存量和折旧率成正比,原有的固定投资多,折旧率高,企业重置投资也就大。净投资取决于投资边际收益和边际成本,也即投资后的产量和利率水平。预期产量越大,投资越多;利率水平越低,投资越多。

企业固定投资对经济运行有重大影响,并被认为是经济周期波动的主要原因。因此政府也特别注重各种政策,如财政政策和货币政策来影响企业固定投资。

固定资产投资

固定资产投资是指以货币形式表现的在一定时期内企业建造和购置固定资产的工作量以及与此有关的费用的总称。该指标是反映固定资产投资规模、结构和发展速度的综合性指标,又是观察工程进度和考核投资效果的重要依据。

固定资产投资一般用“固定资产投资完成额”来衡量,它反映的是运用各种资金完成的用价值体现的实物工作量。由于固定资产常常会有一个比较长的建造过程,比如房屋的施工过程需要持续较长的时间才能竣工,如果在施工期间进行统计,那么已经投入的各项费用也都要计入固定资产投资完成额。

附件列表

免责声明:

- • 会计网百科的词条系由网友创建、编辑和维护,如您发现会计网百科词条内容不准确或不完善,欢迎您联系网站管理员开通编辑权限,前往词条编辑页共同参与该词条内容的编辑和修正;如您发现词条内容涉嫌侵权,请通过 tougao@kuaiji.com 与我们联系,我们将按照相关法律规定及时处理。

- • 未经许可,禁止商业网站等复制、抓取会计网百科内容;合理使用者,请注明来源于baike.kuaiji.com。

沪公网安备

31010902002985号

沪公网安备

31010902002985号