沪深300指增

深300指数增强是中国指数增强投资的起点,是中国指数增强最主要的组成部分,被几乎所有有志于指数增强投资的机构纳入增强目标。但沪深300指数增强投资也被视为指数增强投资最大的挑战,一个重要的原因在于沪深300指数是中国A股市场市值最大的300家公司股票组成,具有典型的大盘蓝筹特征,相应公司股票投资者参与众多,定价最为充分,阿尔法挖掘的难度极大,相对于中证500、中证1000指数的增强空间小得多,增强难度要大得多。有市场观点认为,一家投资机构只有在沪深300指数上获得持续稳定的增强投资效果,才可以更充分得证明其综合的增强投资能力。

沪深300指数增强的配置价值

当前沪深300估值处于历史偏低位置,具备较为广泛的投资价值。沪深300的行业相对集中、个股盈利更稳定、偏向于价值风格。

相对于主动选股的策略而言,量化指增产品有四大优势:

1)量化指增产品很好的分散了个股的非系统性风险,通常个股的持仓权重不会偏离对标指数过大;同时分散的持仓也体现出了更好的流动性。

2)量化策略可实现更高效的投资,从而捕捉市场上更为广泛的投资机会。相较于主动管理型基金经理因为精力有限通常只能覆盖20-30只个股,量化策略的产品往往可以持有300多只股票;

3)量化策略是一种高纪律性的投资,可以规避人性弱点(例如:追涨杀跌),并及时把握市场中的投资机会;

4)量化策略通常会定期持续优化,从而确保策略的有效性。

总之,指数增强型基金在所跟踪的指数基础上进一步寻求超额收益,在指数本身优良的质地,以及基金经理超额收益获取能力加持下,可作为投资者优质的长期投资标的。下文将对沪深300进行投资价值的分析。

指数成份

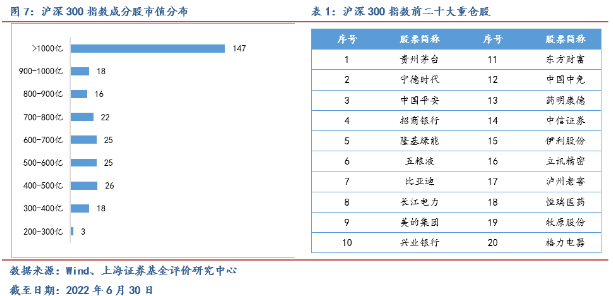

沪深300指数涵盖A股当前4000余家上市公司中市值排名前300的股票,代表了A股大盘股票的综合表现。市值优先的编制原则使得指数自带优胜劣汰机制,具备自我更新优化能力,能够自动筛选顺应经济发展规律的优质上市公司,指数的成份股质地优良。

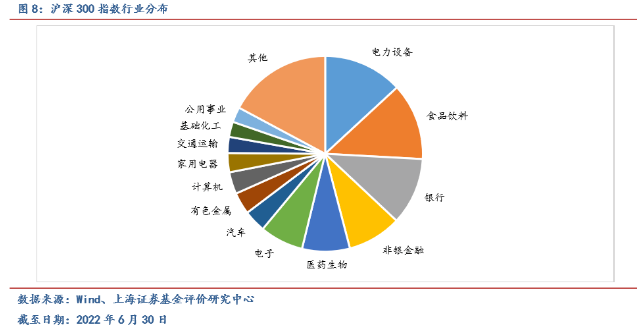

宽基指数定位使得指数涵盖多行业,能够避免单一行业风险暴露。沪深300汇聚了各行业龙头,聚焦A股核心资产,具有抗风险能力强,盈利稳定性高的特点。

行业具体构成上,沪深300相对集中,前五大行业电力设备、食品饮料、银行、非银金融、医药生物合计权重为54%。行业构成变化方面,沪深300指数的行业构成风格相较于十年前有较大的变化,权重上升最多的行业分别为电力设备、电子、食品饮料、医药生物、计算机,五个行业的合计权重由15%上升至45%;权重下降最多的行业分别为银行、煤炭、房地产、有色金属、非银金融,五个行业的合计权重由51%下降至27%,指数风格在近十年来由深度价值逐渐转向相对均衡。

指数历史收益率

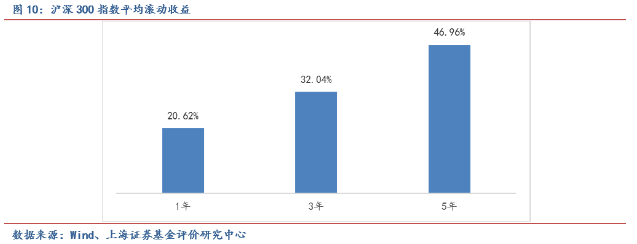

长期增长趋势明朗。自基期(2004年12月31日)以来,截至2022年6月30日,沪深300指数的年化收益率为9.23%,年化波动率为27.11%。受益于我国经济高质量发展及宽基指数构成企业的头部效应,区间虽有波动,但指数长期向上趋势明朗。

平均滚动收益率表现优异。自基期以来,投资于沪深300指数的1年平均滚动收益率为20.62%,3年期为32.04%,5年期则达到了46.96%。

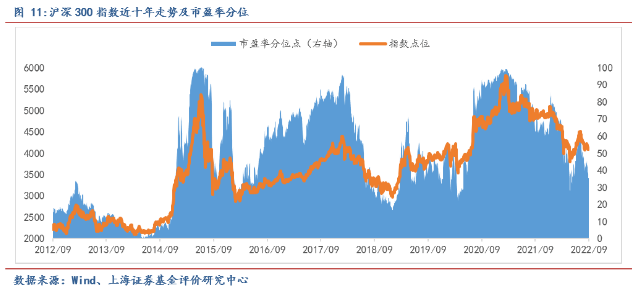

当前时点配置价值

估值低位,投资价值凸显。截至2022年8月31日,沪深300指数市盈率水平处于近十年来的37.96%分位。若考虑到沪深300指数成长股占比的提升,其实际估值水平要比分位数所展示的水平更低,具有较高的投资安全边际。

无风险利率下行,权益资产投资性价比提升。伴随着无风险利率中枢的下行,权益资产估值中枢有望进一步抬升,以沪深300为代表的优质权益类资产迎来较好的配置时机。

沪深300指数

沪深300指数由沪深市场中规模大、流动性好的最具代表性的300只证券组成,于2005年发布,以反映沪深市场上市公司证券的整体表现。

选样方法:

沪深300样本是按照以下方法选择经营状况良好、无重大问题、价格无明显异常波动或市场操纵的公司;

对样本空间内证券按照过去一年的日均成交金额由高到低排名,剔除排名后50%的证券;

再对样本空间内剩余证券,按照过去一年的日均总市值由高到低排名,选取前300名的证券作为指数样本。

选样空间:

指数样本空间由同时满足以下条件的非ST沪深A股发行的股票组成:

科创板证券:上市时间超过一年。

创业板证券:上市时间超过三年。

其他证券:上市时间超过一个季度,除非该证券自上市以来日均总市值排在前30位。

定期调整:

沪深300指数依据样本每半年调整一次成分股,每次调整比例一般不超过10%。

指数增强策略

指数增强策略是指在跟踪指数的基础上,利用量化方式适当调整投资组合的持仓结构,以期在跟踪指数Beta收益的基础上,再获得额外的Alpha收益的一种投资策略。

指数增强策略的收益来源于两部分:Beta收益与Alpha收益。

Beta收益:与市场完全相关的那部分收益(与市场同涨同跌)。

Alpha收益:在跟踪指数的同时,通过多因子选股+打新+T0+择时+IT执行优化等手段操作获得超额收益(涨时比市场涨得多,跌时比市场跌得少)。

1.多因子选股:多因子选股是获取Alpha的主要策略。通过对历史数据的分析,筛选出影响股票价格波动的因子,并量化成各种数据指标;再利用数学统计模型,精准配置因子权重,优化出一揽子股票组合,使其整体与跟踪指数相关,但与指数的偏差得到合理控制。

这里的因子可以理解为影响股票价格的因素,包括基本面因子、技术面因子、事件驱动因子,比如估值、盈利、流动性、市场情绪等。

2.线下打新:打新股是获取Alpha的常用策略。指数增强策略基金通常规模较大,满足线下打新较高的市值门槛,可以参与主板、创业板、科创板的网下打新,赚取稳定收益。

3.日内回转:也称日内T0策略,是指同一只股票在同一个交易日内完成多次买卖行为。在维持股票数量不变的情况下,通过高抛低吸获取额外收益,即当日开仓当日平仓。

4、择时增强:根据指数的走势,通过调节持股仓位而获得收益增强,也是一种高抛低吸的投资策略。

附件列表

免责声明:

- • 会计网百科的词条系由网友创建、编辑和维护,如您发现会计网百科词条内容不准确或不完善,欢迎您联系网站管理员开通编辑权限,前往词条编辑页共同参与该词条内容的编辑和修正;如您发现词条内容涉嫌侵权,请通过 tougao@kuaiji.com 与我们联系,我们将按照相关法律规定及时处理。

- • 未经许可,禁止商业网站等复制、抓取会计网百科内容;合理使用者,请注明来源于baike.kuaiji.com。

沪公网安备

31010902002985号

沪公网安备

31010902002985号