卖出宽跨式策略

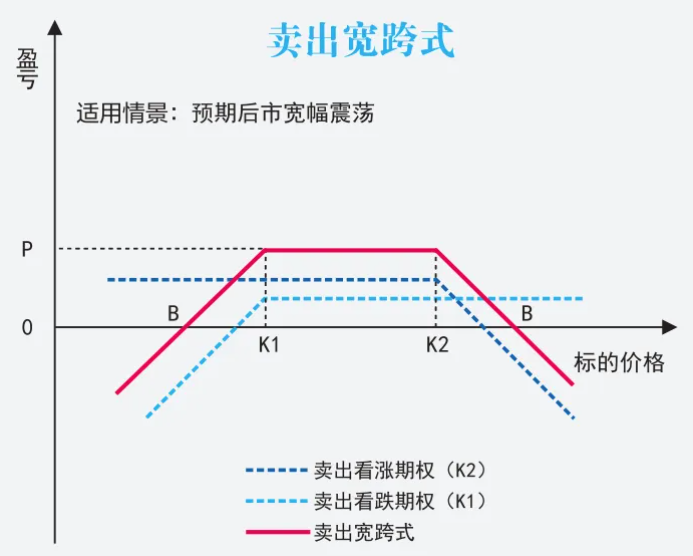

卖出宽跨式策略是指卖出一份低执行价的看跌期权,同时卖出一份具有相同到期日、高执行价的看涨期权。与买入跨式策略相反,卖出宽跨式策略适用于预期市场不会发生大幅波动,会在某一区间内振荡,希望能赚取Theta的收益。若当前期权隐波处于高位,随着市场盘整,期权隐波大概率将回落,这时还可以赚取Vega收益。另外,需要说明的是,卖出跨式或宽跨式是收益有限、风险无限的策略,因此,该策略可以不止盈,一直持有赚取Theta收益。但是若标的价格突破振荡区间,这时一定要注意止损。

卖出宽跨式期权策略概述

卖出一组宽跨式期权组合由卖出同到期日、相同数量的虚值的看涨期权(高行权价)和虚值的看跌期权(低行权价)组成宽跨式期权合约建仓时都是虚值期权,卖方收取的权利金比跨式期权少。

使用动机:投资者预期市场到期前一段时间不会剧烈波动,只是进行一些窄幅的价格调整,可以使用卖出宽跨式期权获取权利金收入。

盈亏说明:卖出跨式期权的收入是收取的卖出的两个期权的权利金之和。不考虑交易成本的情况下,期权到期时标的市场价格介于卖出宽跨式期权的行权价格之间时,宽跨式期权卖方获得最大盈利。到期市场价格上涨不超过看涨期权行权价加上收取的权利金,或者下跌不低于看跌期权行权价减去收取的权利金,卖出宽跨式期权策略可以盈利。反之,卖出宽跨式期权将会出现亏损(不考虑交易成本)。卖出宽跨式期权盈利有限,到期市场价格大幅上涨或下跌,卖方在任何一个方向上的潜在风险极大。宽跨式期权到期时的盈亏平衡点有两个:一个是看涨行权价格加上收取的全部权利金;二是看跌期权的行权价减去收取的全部校利金(不考虑交易成本)。

优缺点对比:在卖出宽跨式期权策略中,卖出的看涨期权和看跌期权都是虚值期权,为投资者提供了较大的犯错余地。收取虚值期权的权利金较少,市场价格无论涨跌,都会面临潜在巨大亏损的风险。

卖出宽跨式策略应用逻辑

投资者预期市场到期前一段时间不会剧烈波动,只是进行一些窄幅的价格调整,可以使用卖出宽跨式期权获取权利金收入。

优点:卖出跨式期权的收入是收取的卖出的两个期权的权利金之和。不考虑交易成本的情况下,期权到期时标的市场价格介于卖出宽跨式期权的行权价格之间时,宽跨式期权卖方获得最大盈利。

缺点:卖出宽跨式期权盈利有限,到期市场价格大幅上涨或下跌,卖方在任何一个方向上的潜在风险极大。

卖出宽跨式策略的相关公式

1、最大风险:无限

2、最大获利:卖出看涨期权权利金+卖出看跌期权权利金

3、盈亏平衡点:

①看涨期权行权价格+收取全部权利金

②看跌期权的行权价-收取全部权利金

(注:以上均未考虑手续费)

卖出宽跨式策略案例说明

投资者同时卖出行权价为16600元/吨的棉花看涨期权与行权价为16400元/吨棉花看跌期权,共收取权利金650元/吨,到期时,标的棉花期货价格涨到16700元/吨。

看涨期权履约盈亏:

=行权价格-期货价格

=16600元/吨-16700元/吨

=-100元/吨(看跌期权放弃)

净盈利:

=权利金收入+履约亏损

=650元/吨-100元/吨

=550元/吨

盈亏平衡点:

①行权价格+收取全部权利金

=16600元/吨+650元/吨

=17250元/吨

②行权价格-收取全部权利金

=16400元/吨-650元/吨

=15750元/吨

到期标的棉花期货价格低于15750元/吨或高于17250元/吨时,卖出宽跨式组合亏损;标的物价格在15750元/吨与17250元/吨之间时,卖出宽跨式组合盈利。

同理,到期对应不同期货价格的期权盈亏如下表:

附件列表

免责声明:

- • 会计网百科的词条系由网友创建、编辑和维护,如您发现会计网百科词条内容不准确或不完善,欢迎您联系网站管理员开通编辑权限,前往词条编辑页共同参与该词条内容的编辑和修正;如您发现词条内容涉嫌侵权,请通过 tougao@kuaiji.com 与我们联系,我们将按照相关法律规定及时处理。

- • 未经许可,禁止商业网站等复制、抓取会计网百科内容;合理使用者,请注明来源于baike.kuaiji.com。

沪公网安备

31010902002985号

沪公网安备

31010902002985号