银行汇票

银行汇票的当事人

银行汇票结算的当事人包括:

1、出票人

银行汇票结算的出票人是指签发汇票的银行。

2、收款人

收款人是指从银行提取汇票所汇款项的单位和个人。收款人可以是汇款人本身,也可以是与汇款人有商品交易往来或汇款人要与之办理结算的人。

3、付款人

付款人是指负责向收款人支付款项的银行。如果出票人和付款人属于同一个银行,如都是中国工商银行的分支机构,则出票人和付款人实际上为同一个人。如果出票人和付款人不属于同一个银行,而是两个不同银行的分支机构,则出票人和付款人为两个人。

银行汇票的特点

银行汇票指利用银行汇票办理转账结算的方式。与其他银行结算方式相比,银行汇票结算方式具有如下特点:

(1)适用范围广。银行汇票是目前异地结算中较为广泛采用的一种结算方式。这种结算方式不仅适用于在银行开户的单位、个体经济户和个人,而且适用于未在银行开立账户的个体经济户和个人。凡是各单位、个体经济户和个人需要在异地进行商品交易、劳务供应和其他经济活动及债权债务的结算,都可以使用银行汇票。并且银行汇票既可以用于转账结算,也可以支取现金。

(2)票随人走,钱货两清。实行银行汇票结算,购货单位交款,银行开票,票随人走;购货单位购货给票,销售单位验票发货,一手交票,一手交钱;银行见票付款,这样可以减少结算环节,缩短结算资金在途时间,方便购销活动。

(3)信用度高,安全可靠。银行汇票是银行在收到汇款人款项后签发的支付凭证,因而具有较高的信誉,银行保证支付,收款人持有票据,可以安全及时地到银行支取款项。而且,银行内部有一套严密的处理程序和防范措施,只要汇款人和银行认真按照汇票结算的规定办理,汇款就能保证安全。一旦汇票丢失,如果确属现金汇票,汇款人可以向银行办理挂失,填明收款单位和个人,银行可以协助防止款项被他人冒领。

(4)使用灵活,适应性强。实行银行汇票结算,持票人可以将汇票背书转让给销货单位,也可以通过银行办理分次支取或转让,另外还可以使用信汇、电汇或重新办理汇票转汇款项,因而有利于购货单位在市场上灵活地采购物资。

(5)结算准确,余款自动退回。一般来讲,购货单位很难准确信定具体购货金额,因而出现汇多用少的情况是不可避免的。在有些情况下,多余款项往往长时间得不到清算从而给购货单位带来不便和损失。而使用银行汇票结算则不会出现这种情况,单位持银行汇票购货,凡在汇票的汇款金额之内的,可根据实际采购金额办理支付,多余款项将由银行自动退回。这样可以有效地防止交易尾欠的发生。

银行汇票的记载事项

银行汇票一式四联,第一联为卡片,为兑付行支付票款时作付出传票;第二联为银行汇票,与第三联解讫通知一并由汇款人自带,在兑付行兑付汇票后此联做银行往来账付出传票;第三联解讫通知,在兑付行兑付后随报单寄签发行,由签发行做余款收入传票;第四联是多余款通知,并在签发行结清后交汇款人。

(1)表明“汇票”的字样;

(2)无条件支付的承诺;

(3)确定的金额;

(4)付款人名称;

(5)收款人名称;

(6)出票日期;

(7)出票行签章(汇票专用章、经办人员名章)。

汇票上未记载前款规定事项之一的,汇票无效。

银行汇票的相关规定

(1)银行汇票的签发和解付。

银行汇票的签发和解付,只能由中国人民银行和商业银行参加“全国联行往来”的银行机构办理。跨系统银行签发的转账银行汇票的解付,应通过同城票据交换将银行汇票和解讫通知提交同城的有关银行审核支付后抵用。省、自治区、直辖市内和跨省、市的经济区域内,按照有关规定办理。在不能签发银行汇票的银行开户的汇款人需要使用银行汇票时,应将款项转交附近能签发银行汇票的银行办理。

(2)银行汇票一律记名。

所谓记名是指在汇票中指定某一特定人为收款人,其他任何人都无权领款;但如果指定收款人以背书方式将领款权转让给其指定的收款人,其指定的收款人有领款权。

(3)银行汇票无起点金额限制。

根据《中华人民共和国票据法》和《票据管理实施办法》,中国人民银行总行对银行结算办法进行了全面的修改、完善,形成了《支付结算办法》。新的《支付结算办法》取消了银行汇票金额起点500元的限制。

(4)银行汇票的付款期为1个月。

这里所说的付款期,是指从签发之日起到办理兑付之日止的时期。这里所说的一个月,是指从签发日开始,不论月大月小,统一到下月对应日期止的一个月。比如签发日为3月5日,则付款期到4月5日止。如果到期日遇例假日可以顺延。逾期的汇票,兑付银行将不予办理。

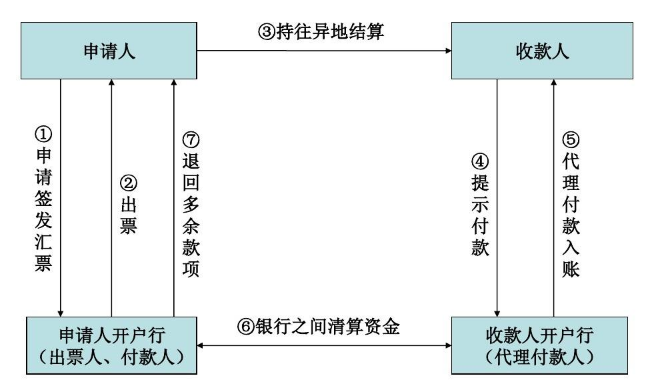

银行汇票结算的具体程序

银行汇票的账务处理

向银行申请银行汇票:

申请时:

借:其他货币资金——银行汇票

贷:银行存款

取得汇票时:

借:应付票据

贷:其他应付款——办理汇票

支付汇票给往来单位:

借:应付账款

贷:应付票据

汇票到期:

借:其他应付款——办理汇票

银行存款——汇票利息

贷:其他货币资金——银行汇票

财务费用——利息

银行汇票和商业汇票的区别

银行汇票和商业汇票的区别主要如下:

1、签发主体不同:

商业汇票是由企业签发的一种承兑汇票形式,而银行汇票是由银行进行签发的一种汇票;

2、到期兑付情况不同:

商业汇票是由企业签发,当汇票到期日到了由银行以外的付款人无条件的支付给收款人或持款人;银行汇票到期后是由银行按照要求进行支付;

3、开票需资金到位情况不同:

商业汇票是如果企业存入银行的钱不足以支付汇票的票面金额,银行也可以对收款进行足额支付,银行再向企业进行资金的追偿;而银行汇票是需付款人先把钱存入银行,银行才会开具汇票。

银行汇票和银行本票的区别

银行汇票和银行本票的区别如下:

1、本票是自付(约定本人付款)证券,汇票是委付(委托他人付款)证券。

2、我国的票据在使用区域上有区别。本票只用于同一票据交换地区,汇票在同城和异地都可以使用。

3、银行汇票的提示付款期自出票日起1个月,银行本票的提示付款期最长不超过2个月。

银行汇票和银行承兑汇票的区别

银行汇票和银行承兑汇票的区别如下:

1、兑换机构不同

银行汇票必须由银行承兑,银行承兑汇票由银行以外的付款人承兑。

2、出票人不同

银行汇票的出票人是银行,银行承兑汇票的出票人是商业主体。

3、承兑期限不同

银行汇票是见面即付,银行承兑汇票则需要承兑。

银行承兑汇票由银行承兑。付款期限由交易双方约定,最长不得超过6个月。

4、安全性不同

银行汇票的申请人在签发汇票时已经将资金转入银行的内部账户,由代理付款银行见票时按实际结算金额付款给持票人;而银行承兑汇票的资金是到期时从付款人账户划付。所以,银行汇票的安全性高于银行承兑汇票。

5、支付方式不同

银行汇票是付款人先把钱存入了银行,付款人存入多少银行就支付多少。银行承兑汇票是即使付款人存入的钱不足以支付票面金额,银行也会先对收款人足额支付,再向付款人追偿。

附件列表

免责声明:

- • 会计网百科的词条系由网友创建、编辑和维护,如您发现会计网百科词条内容不准确或不完善,欢迎您联系网站管理员开通编辑权限,前往词条编辑页共同参与该词条内容的编辑和修正;如您发现词条内容涉嫌侵权,请通过 tougao@kuaiji.com 与我们联系,我们将按照相关法律规定及时处理。

- • 未经许可,禁止商业网站等复制、抓取会计网百科内容;合理使用者,请注明来源于baike.kuaiji.com。

沪公网安备

31010902002985号

沪公网安备

31010902002985号