应付债券

应付债券的含义

应付债券是指企业为筹集资金而对外发行的期限在一年以上的长期借款性质的书面证明,约定在一定期限内还本付息的一种书面承诺,属于长期负债。

债券的发行价格受同期实际利率的影响较大,当债券的票面利率高于实际利率时,按超过票面价值的价格发行称为溢价发行;当债券的票面利率低于实际利率时,按低于票面价值的价格发行称为折价发行;当债券的票面利率与实际利率一致时,按票面价值的价格发行称为按面值发行。

应付债券在会计实务中也指“应付债券”会计科目,用于核算企业发行的超过一年以上的债券。应付债券科目属于负债类科目,其贷方记增加,登记企业发行债券的金额数和应计的利息;借方记减少,登记企业已偿还的应付债券;期末余额在贷方,表示尚未偿还的应付债券。

应付债券的特点

应付债券的分类

企业债券按不同的标准可作出多种分类,主要包括:

1、按发行方式划分。可分为记名企业债券和无记名企业债券。前者应记录债券持有者的姓名,后者无需记录持有者的姓名。

2、按有无担保划分。可分为有担保企业债券和无担保企业债券。有担保企业债券以某种特定财产作为执行债券协议的保证而发行的企业债券。按抵押资产的不同,又可分为不动产抵押债、动产抵押债、证券担保债、设备信托债和其他担保债。按同一财产多次作为公司债的抵押品的次序,又可分为第一抵押公司债,第二抵押公司债。第二抵押公司债的偿还排在第一抵押公司债之后。无担保企业债券是完全以企业信用作为担保而发行的债券。

3、按偿还方式划分。可分为定期偿还债券和分期偿还企业债券。前者指在同一个到期日全部清偿的企业债券;后者指分期分批偿还本金的企业债券。

应付债券的发行程序

企业债券发行的程序:发行债券议案经企业决策机构或董事会决定;须经职代会或股东会批准;企业应经合格的资信评级机构进行评级;报经中央银行或其分支机构批准;印制确定金额的债券;选择发行代理机构、签代发协议;公开发行债券。

应付债券发行价格的计算

债券的发行价格的公式有两种,一种是分期付息,到期还本,另一种是按年计息,到期一次还本并付息,两种计算公式如下,其中现值系数都是按市场利率为基础计算的,具体可以查询现值系数表。

分期付息的债券的发行价格=每年年息×年金现值系数+面值×复利现值系数

到期一次还本并付息的债券的发行价格=到期本利和×复利现值系数

应付债券会计处理

2502 应付债券

一、本科目核算企业为筹集(长期)资金而发行债券的本金和利息。企业发行的可转换公司债券,应将负债和权益成份进行分拆,分拆后形成的负债成份在本科目核算。

二、本科目可按“面值”、“利息调整”、“应计利息”等进行明细核算。

三、应付债券的主要账务处理。

(一)企业发行债券,应按实际收到的金额,借记“银行存款”等科目,按债券票面金额,贷记本科目(面值)。存在差额的,还应借记或贷记本科目(利息调整)。

发行的可转换公司债券,应按实际收到的金额,借记“银行存款”等科目,按该项可转换公司债券包含的负债成份的面值,贷记本科目(可转换公司债券—面值),按权益成份的公允价值,贷记“资本公积——其他资本公积”科目,按其差额,借记或贷记本科目(利息调整)。

(二)资产负债表日,对于分期付息、一次还本的债券,应按摊余成本和实际利率计算确定的债券利息费用,借记“在建工程”、“制造费用”、“财务费用”、“研发支出”等科目,按票面利率计算确定的应付未付利息,贷记“应付利息”科目,按其差额,借记或贷记本科目(利息调整)。对于一次还本付息的债券,应于资产负债表日按摊余成本和实际利率计算确定的债券利息费用,借记“在建工程”、“制造费用”、“财务费用”、“研发支出”等科目,按票面利率计算确定的应付未付利息,贷记本科目(应计利息),按其差额,借记或贷记本科目(利息调整)。实际利率与票面利率差异较小的,也可以采用票面利率计算确定利息费用。

(三)长期债券到期,支付债券本息,借记本科目(面值、应计利息)、“应付利息”等科目,贷记“银行存款”等科目。同时,存在利息调整余额的,借记或贷记本科目(利息调整),贷记或借记“在建工程”、“制造费用”、“财务费用”、“研发支出”等科目。

(四)可转换公司债券持有人行使转换权利,将其持有的债券转换为股票,按可转换公司债券的余额,借记本科目(可转换公司债券—面值、利息调整),按其权益成份的金额,借记“资本公积——其他资本公积”科目,按股票面值和转换的股数计算的股票面值总额,贷记“股本”科目,按其差额,贷记“资本公积——股本溢价”科目。如用现金支付不可转换股票的部分,还应贷记“银行存款”等科目。

四、企业应当设置“企业债券备查簿”,详细登记企业债券的票面金额、债券票面利率、还本付息期限与方式、发行总额、发行日期和编号、委托代售单位、转换股份等资料。企业债券到期兑付,在备查簿中应予注销。

五、本科目期末贷方余额,反映企业尚未偿还的长期债券摊余成本。

应付债券——利息调整的理解

应付债券——利息调整是债券发行时各期利息按照年金现值折现与面值按照复利现值折现之和与债券面值之间的差额。可以在借方也可以在贷方,主要看是溢价发行还是折价发行,溢价发行则在贷方,折价发行在借方。

应付债券——利息调整是负债类科目,利息调整是属于应付债券的一个二级明细,所以是与应付债券的分类保持一致的,应付债券属于负债类,所以应付债券——利息调整也是负债类科目。

应付债券的会计分录

一般公司债券的核算分录

1、发行债券时,应做以下分录:

借:银行存款等

贷:应付债券——面值(债券面值)

应付债券——利息调整(差额)(或借方)

2、期末计提利息

借:在建工程、制造费用、财务费用等(实际利息)

应付债券——利息调整(实际利息与票面利息的差额)(或贷方)

贷:应付利息(分期付息债券利息)(票面利息)

应付债券——应计利息(到期一次还本付息债券利息)(票面利息)

3、到期归还本金和利息

借:应付债券——面值

应付债券——应计利息(到期一次还本付息债券利息)

应付利息(分期付息债券的最后一次利息)

贷:银行存款

可转换公司债券的会计分录

转换时(假设可转债属于不可分离交易的可转债)

借:应付债券——可转换公司债券(面值)

应付债券——可转换公司债券(应计利息)

应付债券——可转换公司债券(利息调整)(或贷方)

其他权益工具(权益成分公允价值)

应付利息(尚未支付的利息)

贷:股本(股票面值)

资本公积——股本溢价(差额倒挤)

可转换公司债券业务介绍

可转换公司债券属于混合金融工具,对于发行方具有负债和股权的双重性质。我国发行可转换公司债券采取记名式无纸化发行方式。根据《企业会计准则第37号——金融工具列报》的规定,应当在可转换公司债券的初始确认时将负债和权益成分进行分拆,分别进行处理。

企业在进行分拆时,应当先确定负债成分的公允价值并以此作为其初始确认金额,确认为应付债券;再按照该可转换公司债券整体的发行价格扣除负债成分初始确认金额后的金额确定权益成分的初始确认金额,确认为资本公积。负债成分的公允价值是合同规定的未来现金流量按一定利率折现的现值。其中,利率根据市场上具有可比信用等级并在相同条件下提供几乎相同现金流量,但不具有转换权的工具的适用利率确定。发行该可转换公司债券发生的交易费用,应当在负债成分和权益成分之间按照其初始确认金额的相对比例进行分摊。

应付债券的实务运用

财务人员一般通过“应付债券”科目,核算处理一般公司债券业务以及可转换公司债券业务,具体以两个案例进行相关实务处理的详细介绍:

一般公司债券的发行、计息及偿还

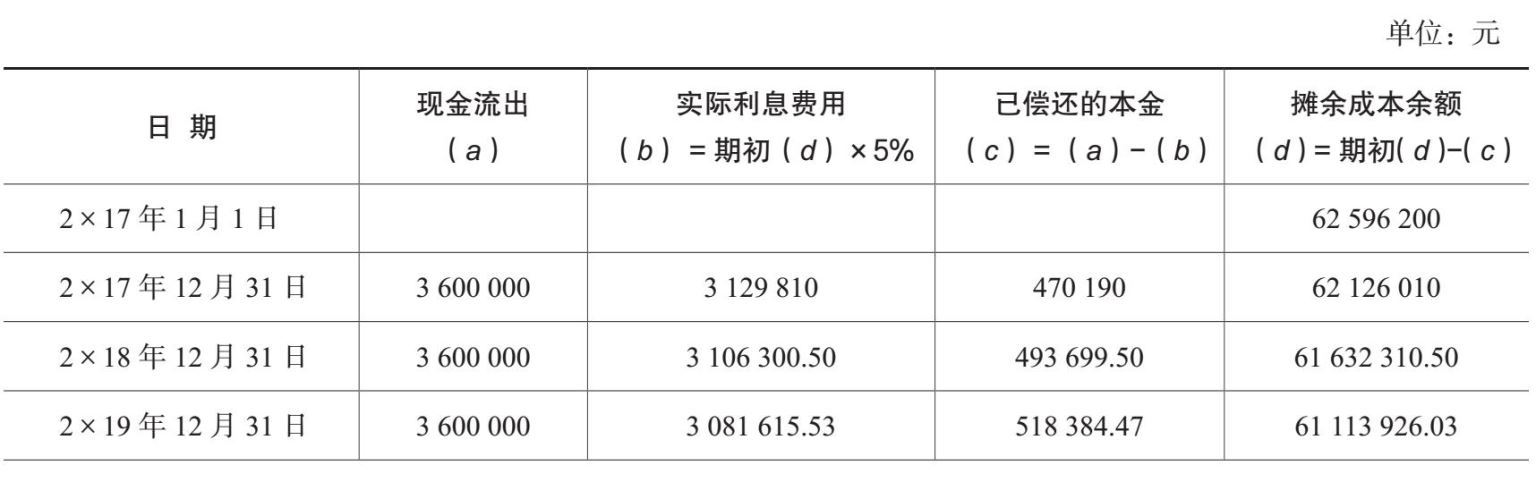

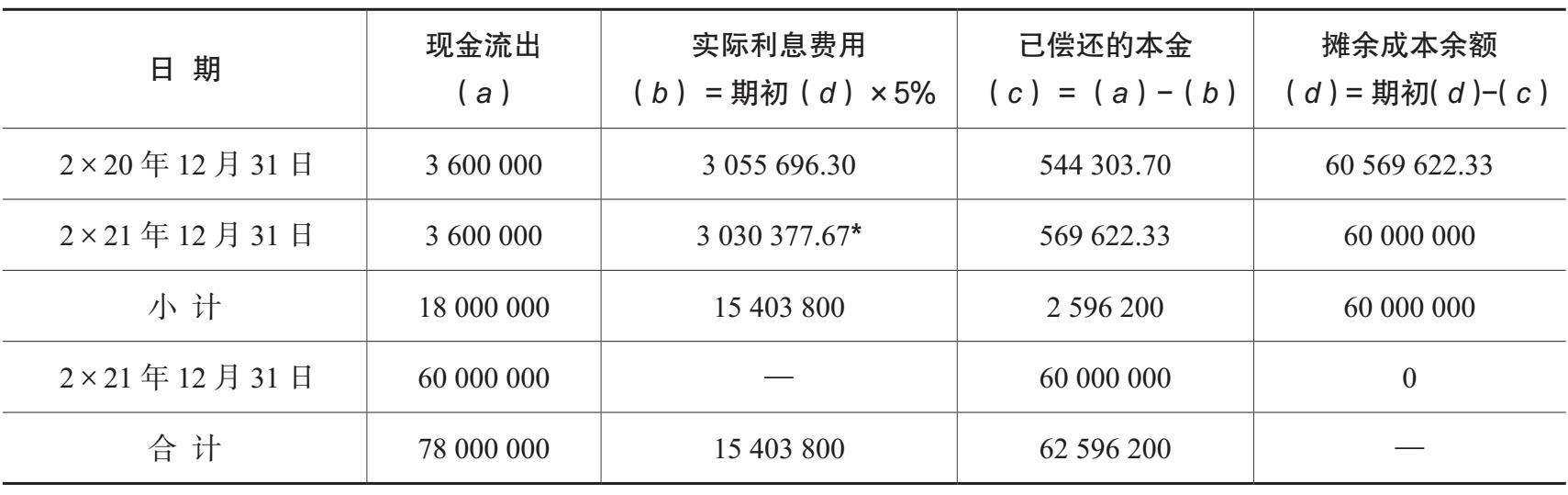

【案例】2017年1月1日,甲公司经批准发行5年期分期付息、一次还本的公司债券60 000 000元,债券利息在每年12月31日支付,票面利率为年利率6%。假定债券发行时的市场利率为5%。甲公司该批债券实际发行价格如下:

60 000 000×(P/F,5%,5)+60 000 000×6%×(P/A,5%,5)=60 000 000×0.7835+60 000 000×6%×4.3295=62 596 200(元)

甲公司根据上述资料,采用实际利率法和摊余成本计算确定的利息费用如表1、表2所示:

表1:

表2:

注:*尾数调整:60 000 000+3 600 000-60 569 622.33=3 030 377.67(元)。

根据上述表1、表2的资料,甲公司的账务处理如下:

(1)2017年1月1日,发行债券:

借:银行存款 62 596 200

贷:应付债券——面值 60 000 000

应付债券——利息调整 2 596 200

(2)2017年12月31日,计算利息费用:

借:财务费用 3 129 810

应付债券——利息调整 470 190

贷:应付利息——××银行 3 600 000

(3)2017年12月31日,支付利息:

借:应付利息——××银行 3 600 000

贷:银行存款 3 600 000

2018年、2019年、2020年确认利息费用的会计分录与2017年的相同,金额与表1中的对应金额一致。

(4)2021年12月31日,归还债券本金及最后一期利息费用。

借:财务费用 3 030 377.67

应付债券——面值 60 000 000

应付债券——利息调整 569 622.33

贷:银行存款 63 600 000

可转换债券的发行、计息及偿还

【案例】甲上市公司经批准于2018年1月1日按每份面值100元发行了1 000 000份5年期一次还本付息的可转换公司债券,共计100 000 000元,款项已收存银行,债券票面年利率为6%。债券发行1年后可转换为甲上市公司普通股股票,转股时每份债券可转10股,股票面值为每股1元。假定2×19年1月1日债券持有人将持有的可转换公司债券全部转换为甲上市公司普通股股票。甲上市公司发行可转换公司债券时二级市场上与之类似的没有转换权的债券市场利率为9%。该可转换公司债券发生的利息费用不符合资本化条件。甲上市公司有关该可转换公司债券的账务处理如下:

(1)2018年1月1日,发行可转换公司债券:

首先,确定可转换公司债券负债成分的公允价值为:100 000 000×(P/F,9%,5)+100 000 000×6%×(P/A,9%,5)=100 000 000×0.6499+100 000 000×6%×3.8897=88 328 200(元)

可转换公司债券权益成分的公允价值为:100 000 000-88 328 200=11 671 800(元)

借:银行存款 100 000 000

应付债券——可转换公司债券(利息调整) 11 671 800

贷:应付债券——可转换公司债券(面值) 100 000 000

资本公积——其他资本公积(可转换公司债券) 11 671 800

(2)2018年12月31日,确认利息费用:

应计入财务费用的利息=88 328 200×9%=7 949 538(元)

当期应付未付的利息费用=100 000 000×6%=6 000 000(元)

借:财务费用 7 949 538

贷:应付债券——可转换公司债券(应计利息) 6 000 000

应付债券——可转换公司债券(利息调整) 1 949 538

(3)2019年1月1日,债券持有人行使转换权。债券持有人在当期付息前转换股票,应按债券面值和应计利息之和除以10,计算转换的股份数。转换的股份数=(100 000 000+6 000 000)÷10=10 600 000(股)

借:应付债券——可转换公司债券(面值) 100 000 000

应付债券——可转换公司债券(应计利息) 6 000 000

资本公积——其他资本公积(可转换公司债券) 11 671 800

贷:股本10 600 000

应付债券——可转换公司债券(利息调整) 9 722 262

资本公积——股本溢价 97 349 538

应付债券审计

附件列表

免责声明:

- • 会计网百科的词条系由网友创建、编辑和维护,如您发现会计网百科词条内容不准确或不完善,欢迎您联系网站管理员开通编辑权限,前往词条编辑页共同参与该词条内容的编辑和修正;如您发现词条内容涉嫌侵权,请通过 tougao@kuaiji.com 与我们联系,我们将按照相关法律规定及时处理。

- • 未经许可,禁止商业网站等复制、抓取会计网百科内容;合理使用者,请注明来源于baike.kuaiji.com。

沪公网安备

31010902002985号

沪公网安备

31010902002985号