最优所得税

最优所得税理论内容

1、埃奇沃思模型结论:实行累进程度很高的税率结构,从高收入一端开始削减收入直到完全平等。

2、1996年诺贝尔奖得主维克雷和米尔利斯(莫里斯):倒U型的所得税率结构

3、戴蒙德(1998):U型的所得税率结构

最优所得税的设计

最优所得税与最优商品税不同,它是从讨论公平开始的,试图将公平考虑纳入最优税制的设计中来。最优所得税分最优个人所得税和最优企业所得税。

最优个人所得税

最优个人所得税常用斯特恩模型(Stern Model)进行分析:

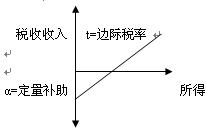

斯特恩假定对一个人课征的税收收入用公式表示为:

税收收入=-a+t×所得,其中a和t为正数。

公式可以用图表示。图中,所得用横轴表示,税收收入用纵轴表示,当所得为零时,个人的“税收负担”是负的,即他从政府取得a元的定量补助。而后,对每一元所得,个人必须向政府缴纳t元。这样,t是边际税率,即增加一元必须缴纳的比例。因为是一条直线表示,所以叫线性所得税曲线。

斯特恩模型包含的政策含义如下:

1.即使线性所得税曲线的边际税率不变,但个人所得税占所得的比例越高(税收收入/所得=-a/所得+t),即所得越高,就要以更高的比例缴纳税,因而线性所得税是累进的,即体现了纵向公平。

2.社会保障支出被当作负所得税与所得税结合使用,政府可以通过调整a和t的精确值来协调不同收入人群的负担率。

3.更大的t值是与更强的累进性税率相联系的,但在较大t值而导致更强累进性的同时,它们也造成了更大的超额负担。

4.在其他情况相同时,劳动力的供给越具有弹性,最优t值就应越小。再分配的“成本”是由税率t所造成的超额负担,劳动力供给越具有弹性,对其征税的超额负担就越大,为降低再分配的成本,我们对具有高弹性的劳动力供给尽量课以低税。

最优企业所得税

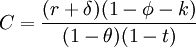

我们运用乔根森(Jorgenson)的新兴古典(New Classical)投资模型来讨论最优所得税设计问题。乔根森的新兴古典投资模型表示为:

其中,C是使用者成本,r是税后利率,φ是经济折旧率,θ是企业所得税率,t是个人所得税率,k是投资的税收抵免,δ是每一元的折旧准许的现值,只要企业所得税制的变化影响与k的结合,资本的使用者成本就会变化。

企业所得税会提高使用者成本,而投资税收抵免与折旧准许则会降低使用者成本。我国现行的企业所得税实行内外资两套税制,由于税前列支标准和税收优惠不同,使得实际税负差别很大。根据税收的横向公平和WTO关于企业的国民待遇准则,统一内外资企业所得税税率(φ),税收抵免(k),制定一个同时适用内外资企业的所得税法势在必行。

附件列表

免责声明:

- • 会计网百科的词条系由网友创建、编辑和维护,如您发现会计网百科词条内容不准确或不完善,欢迎您联系网站管理员开通编辑权限,前往词条编辑页共同参与该词条内容的编辑和修正;如您发现词条内容涉嫌侵权,请通过 tougao@kuaiji.com 与我们联系,我们将按照相关法律规定及时处理。

- • 未经许可,禁止商业网站等复制、抓取会计网百科内容;合理使用者,请注明来源于baike.kuaiji.com。

沪公网安备

31010902002985号

沪公网安备

31010902002985号