累进税率

累进税率是指随着征税对象数量增大而随之提高的税率,即按征税对象数额的大小划分为若干等级,不同等级的课税数额分别适用不同的税率,课税数额越大,适用税率越高。

累进税率一般在所得课税中使用,可以充分体现对纳税人收入多的多征、收入少的少征、无收入的不征的税收原则,从而有效地调节纳税人的收入,正确处理税收负担的纵向公平问题。

累进税率的特点

累进税率有以下几个特点:一是应纳税额的计算比其他税率形式都更为复杂,其中,超额、超率或超倍累进税率计算最为复杂;二是超额、超率或超倍累进税率的名义税率和实际税率不一致,税负透明性差;三是具有累进性,收入或财产价值越高的纳税人适用的税率越高,能够更好地调节收入或财富水平,有利于税收负担的纵向公平;四是税收弹性大,税率累进使边际税率递增,使税收收入的增长快于经济的增长;五是对投资和劳动具有一定的抑制效应;六是由于税率随着计税依据变化而变化,不同级距适用税率差异明显,扩大了税收筹划空间。

累进税率的形式

累进税率的形式有全额累进税率和超额累进税率。

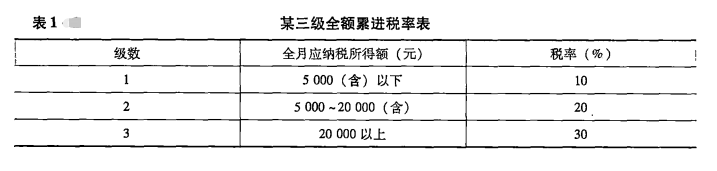

1、全额累进税率,是把征税对象的应税数额划分为若干等级,对每个等级分别规定相应税率,当税基超过某个级距时,课税对象的全部数额都按提高后级距的相应税率征税,见表1。

运用全额累进税率的关键是查找每一位纳税人应税收入在税率表中所属的级次,找到收入级次,与其对应的税率便是该纳税人所适用的税率,全部税基乘以适用税率即可计算出应缴税额。例如,某纳税人某月应纳税所得额为6000元,按表1所列税率,适用第2级次,应纳税额=6000×20%=1200(元)。

全额累进税率计算方法简便,但税收负担不合理,特别是在划分级距的临界点附近,税负呈跳跃式递增,甚至会出现税额增加超过课税对象数额增加的不合理现象,不利于鼓励纳税人增加收入。

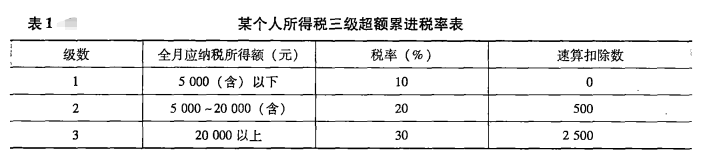

2、超额累进税率是把征税对象按数额的大小分成若干等级,每一等级规定一个税率,税率依次提高,但每一位纳税人的征税对象则依所属等级同时适用几个税率分别计算,将计算结果相加后得出应纳税款。表2为假定某个人所得税所适用的三级超额累进税率表。

假如,某人某月应纳税所得额为6000元,按表2所列税率,其应纳税额可以分步计算:

第1级次的5000元适用10%的税率,应纳税额=5000×10%=500(元)。

第2级次的1000元(6000-5000)适用20%的税率,应纳税额=1000×20%=200(元)。

该月应纳税额=5000×10%+1000×20%=700(元)

在级数较多的情况下,分级计算然后相加的方法比较烦琐。为了简化计算,也可采用速算法。速算法的原理是:基于全额累进计算的方法比较简单,可将超额累进计算的方法转化为全额累进计算的方法。对于同样的课税对象数量,按全额累进方法计算出的税额比按超额累进方法计算出的税额多,即有重复计算的部分,这个多征的常数叫速算扣除数。用公式表示为:

速算扣除数=按全额累进方法计算的税额-按超额累进方法计算的税额

公式移项得:按超额累进方法计算的税额=按全额累进方法计算的税额-速算扣除数

接上例,某人某月应纳税所得额为6000元,如果直接用6000元乘以所对应级次的税率20%,则对于第1级次的5000元应纳税所得额就出现了5000×(20%-10%)的重复计算的部分。因为这5000元仅适用10%的税率,而现在全部用了20%的税率来计算,故多算了10%,这就是应该扣除的所谓速算扣除数。如果用简化的方法计算,则6000元月应纳税所得额=6000×20%-500=700(元)。

附件列表

免责声明:

- • 会计网百科的词条系由网友创建、编辑和维护,如您发现会计网百科词条内容不准确或不完善,欢迎您联系网站管理员开通编辑权限,前往词条编辑页共同参与该词条内容的编辑和修正;如您发现词条内容涉嫌侵权,请通过 tougao@kuaiji.com 与我们联系,我们将按照相关法律规定及时处理。

- • 未经许可,禁止商业网站等复制、抓取会计网百科内容;合理使用者,请注明来源于baike.kuaiji.com。

沪公网安备

31010902002985号

沪公网安备

31010902002985号