资产损失

资产损失,是指企业在生产经营活动中实际发生的、与取得应税收入有关的资产损失,包括现金损失,存款损失,坏账损失,贷款损失,股权投资损失,固定资产和存货的盘亏、毁损、报废、被盗损失,自然灾害等不可抗力因素造成的损失以及其他损失。

资产损失分类

资产损失分为实际资产损失和法定资产损失。

实际资产损失,指企业在实际处置、转让资产过程中发生的合理损失。

法定资产损失,指企业虽未实际处置、转让资产,但符合企业所得税相关文件计算确认的损失。

资产损失扣除时点

企业实际资产损失,应当在其实际发生且会计上已作损失处理的年度申报扣除。

法定资产损失,应当在企业留存相关资料证明该项资产已符合法定资产损失确认条件,且会计上已作损失处理的年度申报扣除。

资产损失的扣除年度

资产损失分为实际资产损失和法定资产损失。企业实际资产损失,是指企业在实际处置、转让资产过程中发生的合理损失,应当在其实际发生且会计上已作损失处理的年度申报扣除;法定资产损失,是指企业虽未实际处置、转让资产,但符合《财政部国家税务总局关于企业资产损失税前扣除政策的通知》(财税〔2009〕57号)和《企业资产损失所得税税前扣除管理办法》(国家税务总局公告2011年第25号)规定条件计算确认的损失,应当在该项资产已符合法定资产损失确认条件,且会计上已作损失处理的年度申报扣除。

特别提醒:

企业已在税前扣除的资产损失,收回后该如何处理?

企业在计算应纳税所得额时已经扣除的资产损失,在以后纳税年度全部或者部分收回时,其收回部分应当作为收入计入收回当期的应纳税所得额。

企业以前年度发生的资产损失未能在当年税前扣除,如何处理?

属于实际资产损失,准予追补至该项损失发生年度扣除,其追补确认期限一般不得超过五年;属于法定资产损失,应在申报年度扣除。

资产损失确认证据

企业资产损失相关的证据包括具有法律效力的外部证据和特定事项的企业内部证据。

具有法律效力的外部证据

(一)司法机关的判决或者裁定;

(二)公安机关的立案结案证明、回复;

(三)工商部门出具的注销、吊销及停业证明;

(四)企业的破产清算公告或清偿文件;

(五)行政机关的公文;

(六)专业技术部门的鉴定报告;

(七)具有法定资质的中介机构的经济鉴定证明;

(八)仲裁机构的仲裁文书;

(九)保险公司对投保资产出具的出险调查单、理赔计算单等保险单据;

(十)符合法律规定的其他证据。

特定事项的企业内部证据

(一)有关会计核算资料和原始凭证;

(二)资产盘点表;

(三)相关经济行为的业务合同;

(四)企业内部技术鉴定部门的鉴定文件或资料;

(五)企业内部核批文件及有关情况说明;

(六)对责任人由于经营管理责任造成损失的责任认定及赔偿情况说明;

(七)法定代表人、企业负责人和企业财务负责人对特定事项真实性承担法律责任的声明。

资产损失申报方式以及留存备查资料

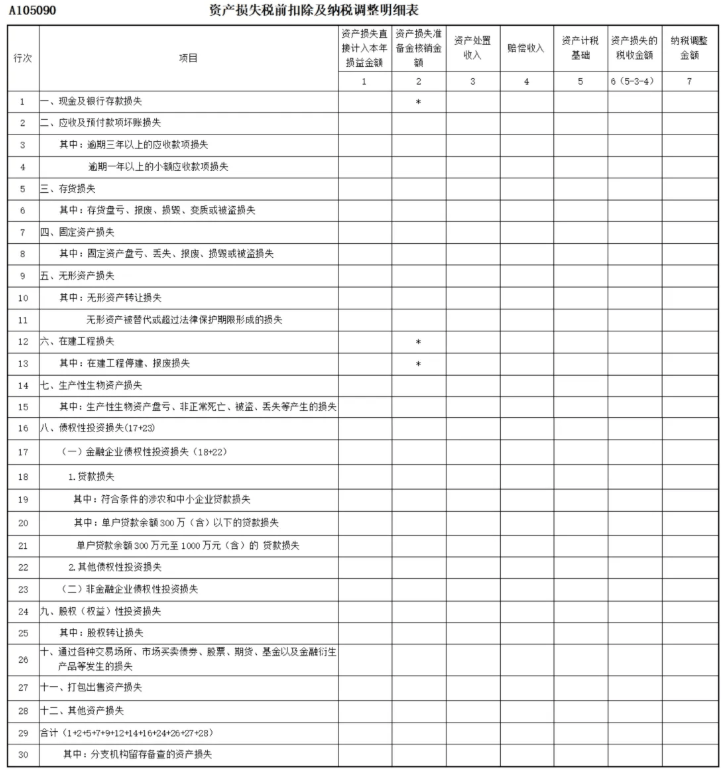

企业向税务机关申报扣除资产损失,仅需填报企业所得税年度纳税申报表《资产损失税前扣除及纳税调整明细表》(A105090),不再报送资产损失相关资料。申报资产损失税前扣除的企业,应针对货币资产损失(包括现金损失、银行存款损失和应收及预付款项损失)、非货币资产损失(包括存货损失、固定资产损失、无形资产损失、在建工程损失、生产性生物资产损失)、投资损失(包括债券性投资损失和股权等权益性投资损失)以及其他资产损失等区别不同类型资产损失,按各自资产损失证据标准来确认损失,并将有关材料留存备查,详细可参见《国家税务总局关于发布〈企业资产损失所得税税前扣除管理办法〉的公告》(国家税务总局公告2011年第25号)。

申报案例

甲公司企业所得税实行查账征收,2024年发生如下业务:

A类库存商品因管理不善发生盘亏,账面价值26万元(不考虑增值税),该存货2023年已计提跌价准备3万元,责任人赔偿1万元,上述损失企业会计核算计入“营业外支出”科目。

【会计处理】

·资产损失的账载金额:

260000-30000-10000=220000元

【税务处理】

·资产计税基础:260000元

·赔偿收入:10000元

·资产处置收入:0元

·资产损失的税收金额=资产计税基础-赔偿收入-资产处置收入

=260000-10000-0=250000元

·纳税调整金额=资产损失的帐载金额-资产损失的税收金额

=220000-250000=-30000元

《资产损失税前扣除及纳税调整明细表》(A105090)填报如下:

资产损失常见问题答疑

一、哪些股权和债权不得作为损失在税前扣除?

(一)债务人或者担保人有经济偿还能力,未按期偿还的企业债权;

(二)违反法律、法规的规定,以各种形式、借口逃废或悬空的企业债权;

(三)行政干预逃废或悬空的企业债权;

(四)企业未向债务人和担保人追偿的债权;

(五)企业发生非经营活动的债权;

(六)其他不应当核销的企业债权和股权。

二、因刑事案件原因形成的损失如何处理?

企业因刑事案件原因形成的损失,应由企业承担的金额,或经公安机关立案侦查两年以上仍未追回的金额,可以作为资产损失并准予在税前申报扣除,但应出具公安机关、人民检察院的立案侦查情况或人民法院的判决书等损失原因证明材料。

三、境内、境外营业机构发生的资产损失如何处理?

企业境内、境外营业机构发生的资产损失应分开核算,对境外营业机构由于发生资产损失而产生的亏损,不得在计算境内应纳税所得额时扣除。

四、资产损失如何申报?

企业向税务机关申报扣除资产损失,仅需填报企业所得税年度纳税申报表《资产损失税前扣除及纳税调整明细表》(A105090),不再报送资产损失相关资料。相关资料由企业留存备查。企业应当完整保存资产损失相关资料,保证资料的真实性、合法性。

附件列表

免责声明:

- • 会计网百科的词条系由网友创建、编辑和维护,如您发现会计网百科词条内容不准确或不完善,欢迎您联系网站管理员开通编辑权限,前往词条编辑页共同参与该词条内容的编辑和修正;如您发现词条内容涉嫌侵权,请通过 tougao@kuaiji.com 与我们联系,我们将按照相关法律规定及时处理。

- • 未经许可,禁止商业网站等复制、抓取会计网百科内容;合理使用者,请注明来源于baike.kuaiji.com。

沪公网安备

31010902002985号

沪公网安备

31010902002985号