折现现金流

折现现金流(discounted cash flows,DCF)将一家企业的未来现金流折算为实际价值的投资估值方法。当需要决定是否投资某个项目时,投资项目的未来现金流要被折现,得出项目启动时的价值。贴现率是从投资者那里得到的期望回报率。理论上,如果未来现金流的实际价值高于投资金额,应该进行这项投资。

折现现金流法

折现现金流法就是把企业未来特定期间内的预期现金流量还原为当前现值。

案例说明:

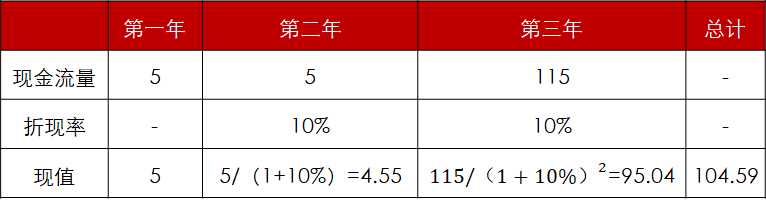

举个例子来说明折现现金流法的计算过程。比如说,我们以100万的价格买入某套物业,如果出租出去,每年能产生5%的租金收益,即每年5万元。3年后,该物业可以110万的价格出售。

在我们持有该物业的3年中,产生的现金流量分别是第一年的5万租金收益,第二年的5万租金收益,第三年的5万租金收益及110万出售物业收益,共计115万。

我们知道,今年的5万元和明年、后年的5万元价值是不一样的。所以,这其中有一个折现率,即明年和后年的5万元“折现”到今年值多少钱?我们假设折现率是10%。

那么,我们可以计算出来,该套物业如果每年能产生5%的租金收益,且第三年出售时交易价格为110万元,则该套物业的现值为104.59万元。而其现在的售价为100万元,可见这个交易价格是低估的,得出的结论是该套物业值得买入。

折现现金流法的基本公式:

通过上面的例子,我们可以归纳出折现现金流法的基本公式:

P—企业的评估值;

n—企业的寿命;

CFt—企业在t时刻产生的现金流;

r—预期现金流的折现率

从上述计算公式我们可以看出该方法有两个基本的输入变量:现金流和折现率。

预测合理的现金流:在评估中要全面考虑影响企业未来获利能力的各种因素,客观、公正地对企业未来现金流做出合理预测。

选择合适的折现率:折现率的选择源于对企业未来风险的判断。由于企业经营的不确定性是客观存在的,因此对企业未来收益风险的判断至关重要,当企业未来收益的风险较高时,折现率也应较高,当未来收益的风险较低时,折现率也应较低。

估值

估值是根据上市公司研究和预测的结果对其价值进行测算的工作。估值是价值投资的重要环节。简单来说,就是市场觉得一家公司或者一个行业能值多少钱。

但大家要注意,估值和当下的市价往往是不匹配的。因为市场往往是无法预测的,股价除了反应上市公司的内在价值,投资者的预期往往也会影响股价。投资者的预期,也就是情绪会波动,估值自然也会上下波动,甚至幅度非常大。

这里给大家打个比方就明白了。

现在有一面做工精美的镜子,成本价是100元。但商家会说,这镜子是从欧洲进口的,某知名大师设计的,售价1000元,小美就相信了,也愿意花1000元买回家。但小美的母亲却觉得这东西华而不实,不就是一面普通的穿衣镜吗,也就值50块钱。

你看,这就是小美和妈妈因为心理价位的不同,导致了不同的预期。

正如巴菲特所说:内在价值是估计值而不是准确值。有的企业,可能它目前并没有很高的盈利,但大家愿意给它较高的估值,是因为看好它未来的成长性。也有些企业虽然表现得不错,但估值却上不来,因为大家觉得它未来发展有上限。

附件列表

免责声明:

- • 会计网百科的词条系由网友创建、编辑和维护,如您发现会计网百科词条内容不准确或不完善,欢迎您联系网站管理员开通编辑权限,前往词条编辑页共同参与该词条内容的编辑和修正;如您发现词条内容涉嫌侵权,请通过 tougao@kuaiji.com 与我们联系,我们将按照相关法律规定及时处理。

- • 未经许可,禁止商业网站等复制、抓取会计网百科内容;合理使用者,请注明来源于baike.kuaiji.com。

沪公网安备

31010902002985号

沪公网安备

31010902002985号