杜邦分析体系

杜邦分析体系,又称杜邦财务分析体系,简称杜邦体系,是利用各主要财务比率之间的内在联系,对公司财务状况和经营成果进行综合评价的系统方法。

该体系是以权益净利率为核心,以总资产净利率和权益乘数为分解因素,重点揭示公司获利能力及杠杆7JC平对权益净利率的影响,以及各相关指标间的相互关系。.杜邦体系最初因美国杜邦公司成功应用而得名。

杜邦分析体系的核心比率

权益净利率是分析体系的核心比率,具有很好的可比性,可用于不同公司之间的比较。由于资本具有逐利性,总是流向投资报酬率高的行业和公司,因此各公司的权益净利率会比较接近。如果一个企业的权益净利率经常高于其他公司,就会引来竞争者,迫使该公司的权益净利率回到平均水平。如果一个公司的权益净利率经常低于其他公司,就难以增获资本,会被市场驱逐,从而使幸存公司的权益净利率平均水平回归正常。权益净利率不仅有很强的可比性,而且有很强的综合性。公司为了提高权益净利率,可从如下三个分解指标入手:

权益净利率=(净利润/营业收入)×(营业收入/总资产)×(总资产/股东权益)=营业净利率×总资产周转次数×权益乘数

无论提高其中的哪个比率,权益净利率都会提高。其中,“营业净利率”是利润表的一种概括表示“净利润”与“营业收入”两者相除可以概括企业经营成果;“权益乘数”是资产负债表的一种概括表示,表明资产、负债和股东权益的比例关系,可以反映企业最基本的财务状况;“总资产周转次数”把利润表和资产负债表联系起来,使权益净利率可以综合分析评价整个企业经营成果和财务状况。

杜邦分析体系的基本框架

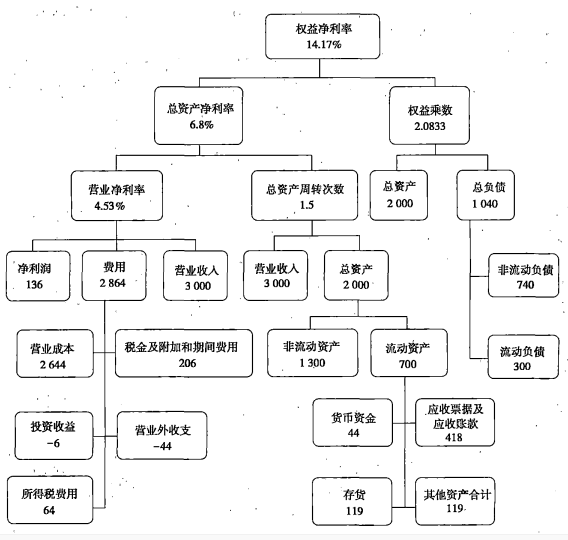

杜邦分析体系的基本框架如图所示。

由上图可见,该体系是一个多层次的财务比率分解体系。各项财务比率,可在每个层次上与本公司历史或同业财务比率比较,然后向下一级继续分解。逐级向下分解,逐步覆盖公司经营活动的每个环节,以实现系统、全面评价公司经营成果和财务状况的目的。

第一层次的分解,是把权益净利率分解为营业净利率、总资产周转次数和权益乘数。这三个比率在各企业之间可能存在显著差异。通过对差异的比较,可以观察本公司与其他公司的经营战略和财务政策有什么不同。

分解出来的营业净利率和总资产周转次数,可以反映公司的经营战略。一些公司营业净利率较高,而总资产周转次数较低;另一些公司与之相反,总资产周转次数较高而营业净利率较低。两者经常呈反方向变化。这种现象并不偶然。为了提高营业净利率,就要增加产品附加值,往往需要增加投资,引起周转次数的下降。与此相反,为了加快周转,就要降低价格,引起营业净利率下降。通常,营业净利率较高的制造业,其周转次数都较低;周转次数很高的零售业,营业净利率很低。采取“高盈利、低周转”还是“低盈利、高周转”的方针,是企业根据外部环境和自身资源作出的战略选择。正因为如此,仅从营业净利率的高低并不能看出业绩好坏,应把它与总资产周转次数联系起来考察企业经营战略。真正重要的是两者共同作用得到的总资产净利率。总资产净利率可以反映管理者运用企业资产赚取盈利的业绩,是最重要的盈利能力。

分解出来的财务杠杆(以权益乘数表示)可以反映企业的财务政策。在总资产净利率不变的情况下,提高财务杠杆可以提高权益净利率,但同时也会增加财务风险。如何配置财务杠杆是公司最重要的财务政策。一般而言,总资产净利率较高的公司,财务杠杆较低,反之亦然。这种现象也不是偶然的。可以设想,为了提高权益净利率,公司倾向于尽可能提高财务杠杆。但是,债权人不一定会同意这种做法。债权人不分享超过利息的收益,更倾向于为预期未来经营活动现金流量净额比较稳定的公司提供贷款。为了稳定现金流量,公司的一种选择是隆低价格以减少竞争;另一种选择是增加营运资本以防止现金流中断,这都会导致总资产净利率下降。也就是说,为了提高流动性,只能降低盈利性。因此,经营风险低的公司可以得到较多的贷款,其财务杠杆较高;经营风险高的公司,只能得到较少的贷款,其财务杠杆较低。总资产净利率与财务杠杆负相关,共同决定了公司的权益净利率。因此,公司必须使其经营战略和财务政策相匹配。

权益净利率的驱动因素分解

杜邦分析体系要求,在每一个层次上对财务比率进行分解和比较。通过与上年比较可以识别变动的趋势,通过与同业比较可以识别存在的差距。分解的目的是识别引起变动(或产生差距)的原因,并衡量其重要性,为后续分析指明方向。

杜邦分析体系的局限性

杜邦分析体系虽然被广泛使用,但也存在某些局限性。

(1)计算总资产净利率的“总资产”与“净利润”不匹配。总资产为全部资产提供一者享有,而净利润则专属于股东,两者不匹配。由于总资产净利率的“投入与产出不匹配,因此,该指标不能反映实际的报酬率。为了改善该比率,要重新调整分子和分母。

公司资金的提供者包括无息负债的债权人、有息负债的债权人和股东,无息负债的债权人不要求分享收益,要求分享收益的是股东和有息负债的债权人。因此,需要计量股东和有息负债债权人投入的资本,并且计量这些资本产生的收益,两者相除才是合乎逻辑的报酬率,才能准确反映企业的基本盈利能力。

(2)没有区分金融活动损益与经营活动损益。传统的杜邦分析体系不区分经营活动和金融活动。对于大多数公司来说,金融活动是净筹资,它们在金融市场上主要是筹资,而不是投资。筹资活动不产生净利润,而是支出净费用。这种筹资费用是否属于经营活动费用,在会计准则制定过程中始终存在很大争议,各国的会计准则对此的处理不尽相同。

(3)没有区分金融资产与经营资产。从财务管理角度看,公司的金融资产是尚未投入实际经营活动的资产,应将其与经营资产相区别。由此,金融资产和金融损益匹配,经营资产和经营损益匹配,可以据此正确计量经营活动和金融活动的基本盈利能力。

(4)没有区分金融负债与经营负债。既然要把金融活动分离出来单独考察,就需要单独计量筹资活动成本。负债的成本(利息支出)仅仅是金融负债的成本,经营负债是无息负债。因此,必须区分金融负债与经营负债;利息与金融负债相除,才是真正的平均利息率。此外,区分金融负债与经营负债后,金融负债与股东权益相除,可以得到更符合实际的财务杠杆。经营负债没有固定成本,本来就没有杠杆作用,将其计入财务杠杆,会歪曲杠杆的实际效应。

附件列表

免责声明:

- • 会计网百科的词条系由网友创建、编辑和维护,如您发现会计网百科词条内容不准确或不完善,欢迎您联系网站管理员开通编辑权限,前往词条编辑页共同参与该词条内容的编辑和修正;如您发现词条内容涉嫌侵权,请通过 tougao@kuaiji.com 与我们联系,我们将按照相关法律规定及时处理。

- • 未经许可,禁止商业网站等复制、抓取会计网百科内容;合理使用者,请注明来源于baike.kuaiji.com。

沪公网安备

31010902002985号

沪公网安备

31010902002985号